Komodity: Ostražitost je na místě

S koncem roku dostávám s přehledem nejvíce dotazů na akciové indexy. Je už jejich prudký růst za námi a máme tudíž čekat korekci, nebo naopak vstoupíme do roku 2017 s pořádnou muzikou a „esenpíčko“ vyletí ke hranici 2400 až 2500 bodů? Přinejmenším tam stojí odhady hned několika investičních bank. Pojďme na to! Dnes ten krátkodobější pohled.

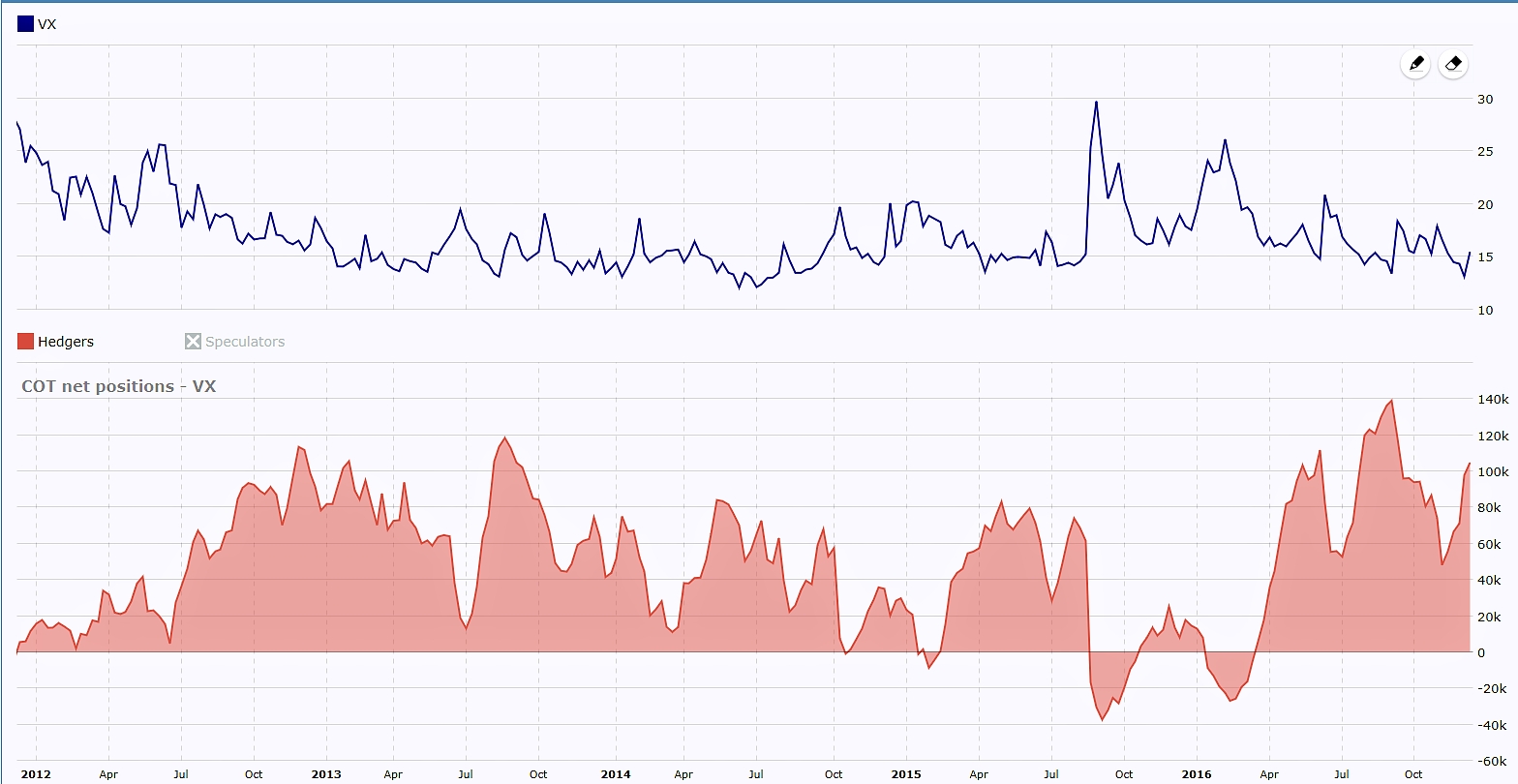

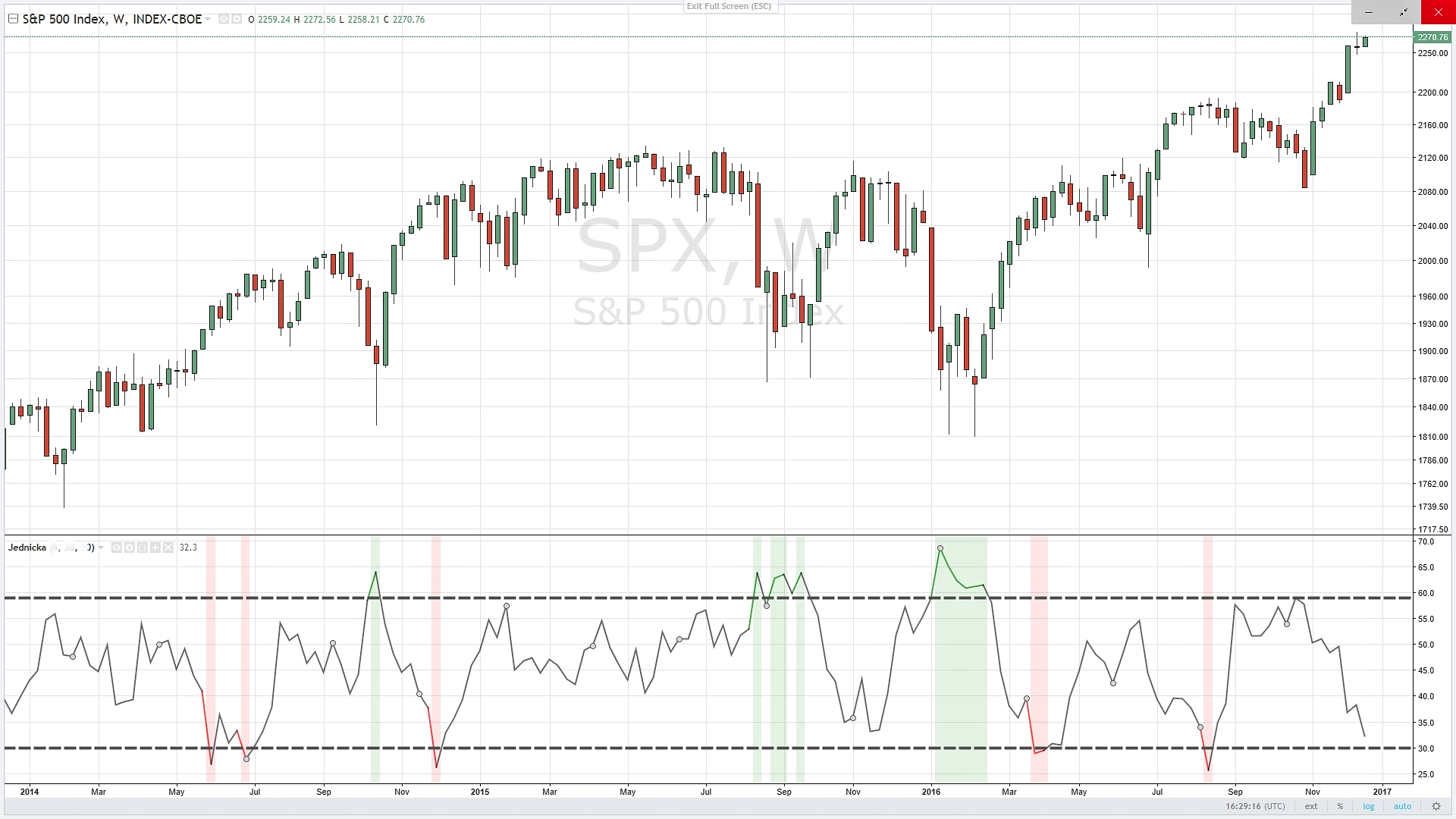

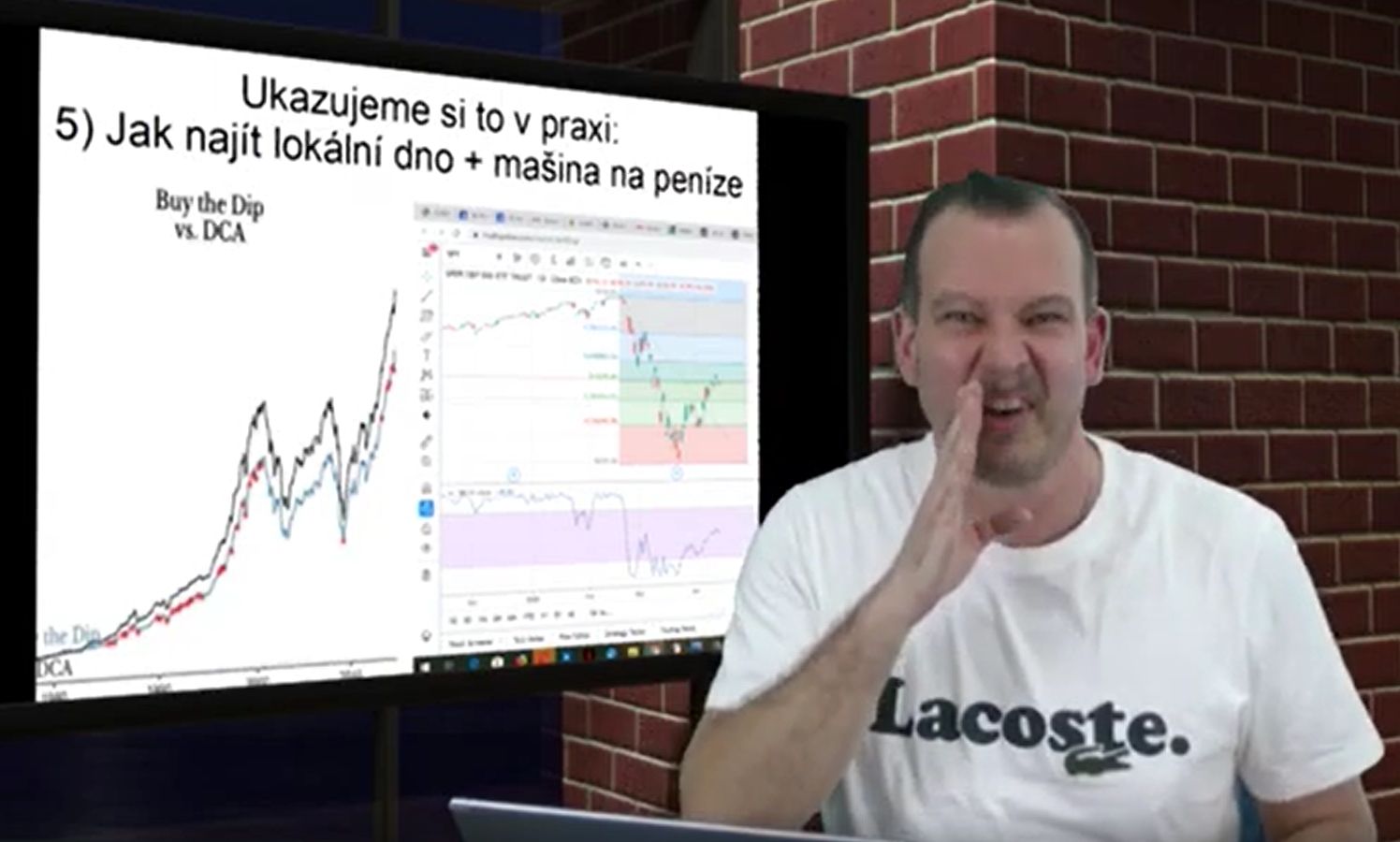

Jak ukazuje graf, růstová rally, která se na trhy dostavila po zvolení Donalda Trumpa je nadále velice silná. Co ovšem trochu překvapí je, že Commercials jsou na „velkém“ indexu poměrně agresivními kupci. V období kvantitativního uvolňování v letech 2010-2014 nebyly údaje COTu pro akciové trhy příliš relevantním údajem. Commercials velice často nakupovali vrcholy, a naopak extrémně prodávali v době, kdy trh dosáhnul na svoje pevné dno. Poté, co FED z trhu „odešel,“ se ale vše vrací do normálních kolejí. Přinejmenším na to ukazuje další z grafů.

Jak ukazují svislé přerušované čáry, přinesl v posledních dvou letech nákupní extrém této skupiny konec korekce, a následný růst. A podobně tomu bylo v situacích, kdy byly Commercials na opačné straně trhu. Nyní je nákupní zájem nižší, přesto pro prudký pokles trhu nesvědčí prakticky nic. COT Index těsně pod hranicí 75 tomu rozhodně nenapovídá.

Jsou tedy Commercials tak jistými a neochvějnými kupci a jsou přesvědčeni o lepších zítřcích amerických indexů? Možná, ale podívejme se, co ještě dělají kromě toho, že nakupují hlavní US akciový index. Jak vidíme z dalšího grafu, tak Commercials společně s indexem nakupují ve velkém i pojistku přes volatilitu.

A jak opět ukazují svislé čáry, jsou Commercials i v nákupech volatility velice dobří. A čisté pozice naznačují, že jsou z pohledu několika posledních let celkem agresivními kupci.

Commercials kupují také tradičně s akciovým indexem nekorelující aktiva, sloužící spíše jako pojistky proti problémům, jako bondy a zlato. Jsou tedy ve svých akciových nákupech poměrně solidně zajištěni. V takovém případě není problém ani to, že jsou nyní US indexy hodně drahé.

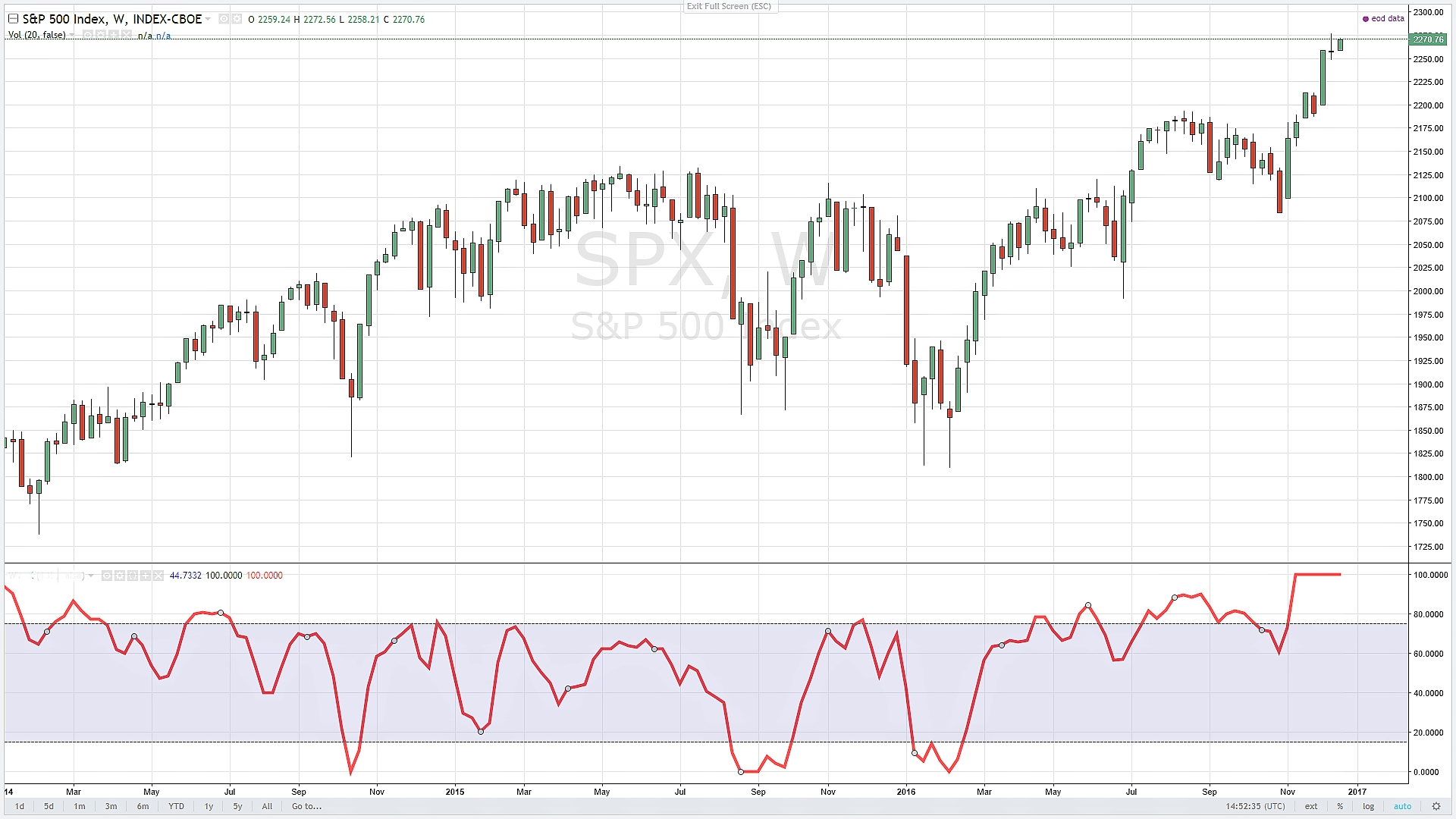

To potvrzuje i hodnotový indikátor, který tvoří jeden za základních kamenů mého komoditního obchodování. I bez svislých čar je evidentní, že se ani v posledních dvou letech příliš nepletl. Commercials jsou v případě poklesu amerických akcií poměrně dobře zajištěni a růstu volatility spojeného s korekcí se nemusí obávat. Je na tom ale stejně drobný investor, či trader?

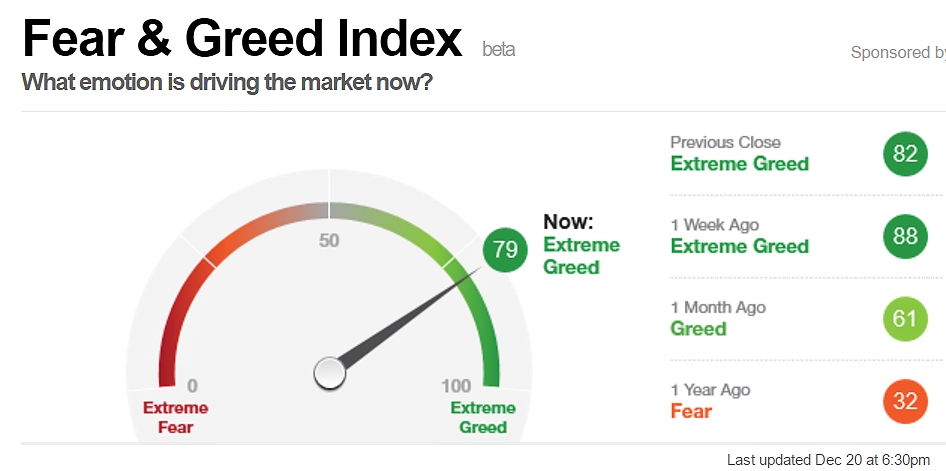

Ten je aktuální rally na trzích mimořádně nadšený. A není to jenom on. Podobně vidí trh také large traders. O tom vypovídá hned několik ukazatelů.

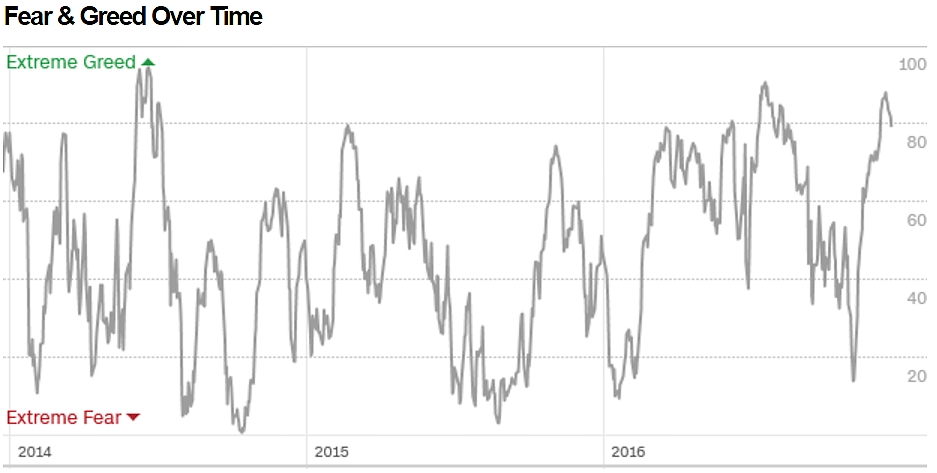

Fear and Greed Index je vypočítáván na základě několika ukazatelů US televizní stanicí CNN. Jak je vidět, jeho hodnoty jsou za hranicemi extrémní chamtivosti, i když oproti minulému týdnu je vidět, že se na trh přece jenom vrací určitá dávka racionality. Když se podíváme na stejný index z časové perspektivy, nelze než souhlasit s tím, že trhu vládne chamtivost.

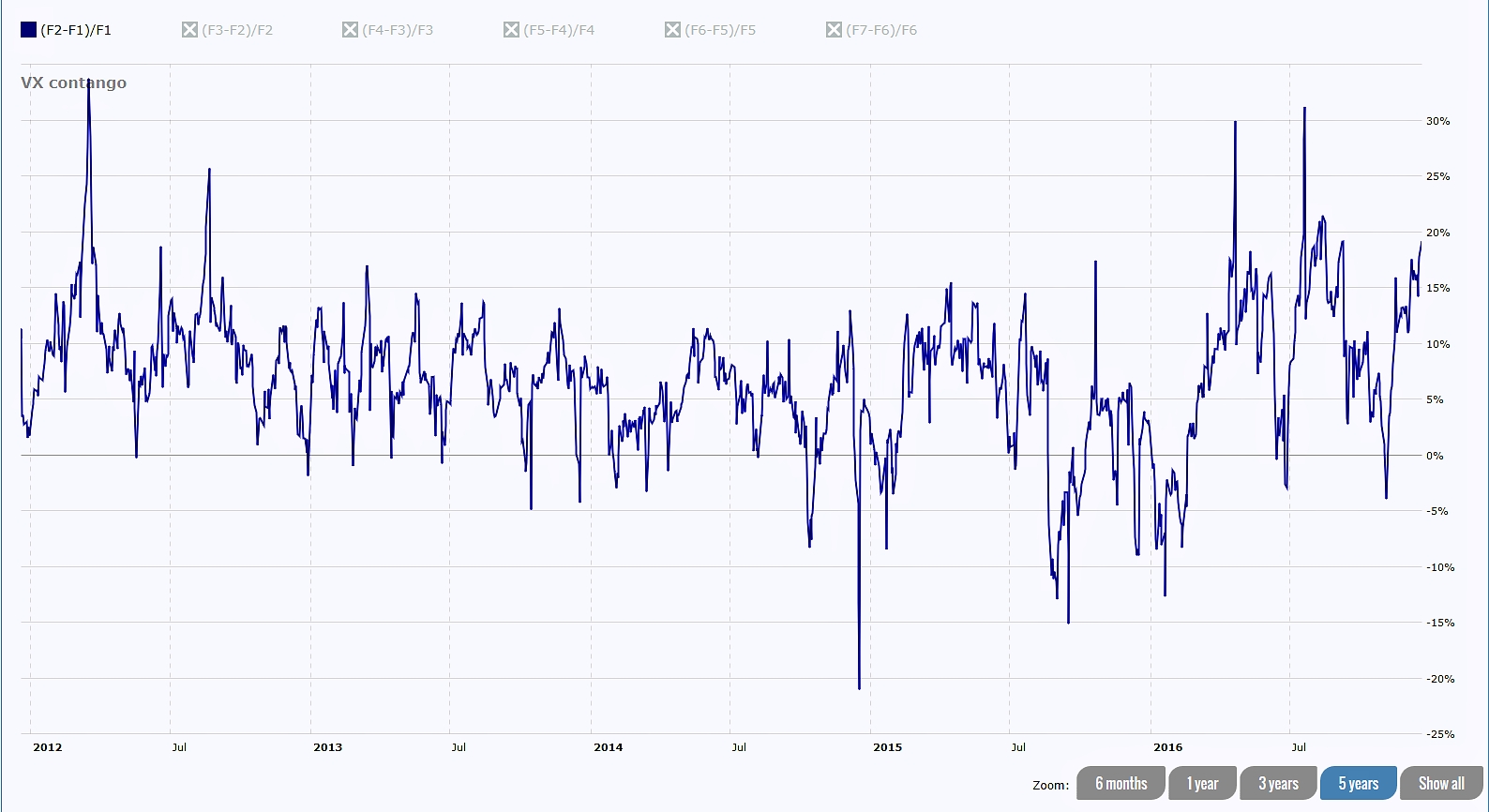

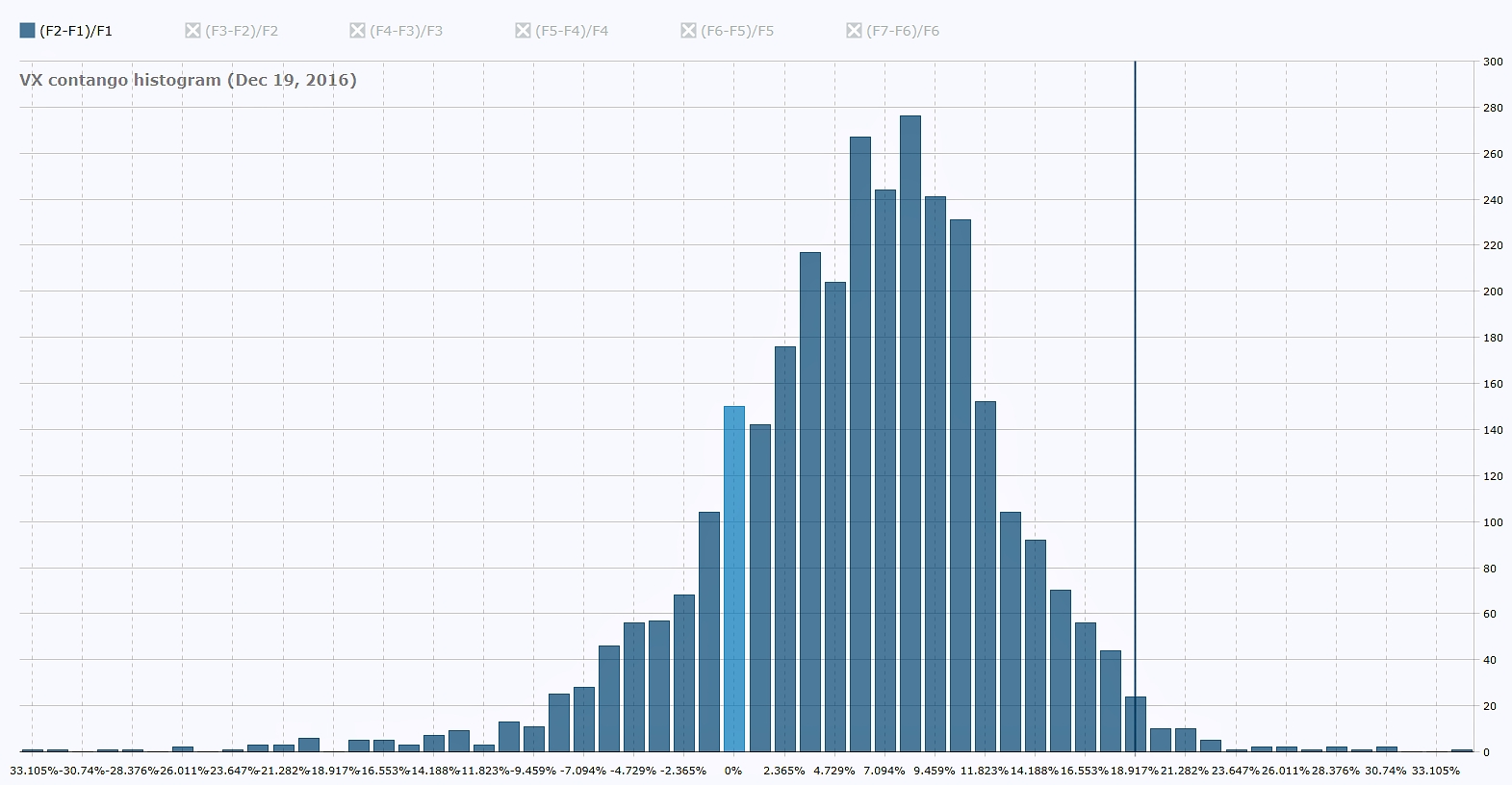

Agresivně optimistický sentiment podtrhuje také nebývalý nezájem o volatilitu, který mezi spekulanty na trhu existuje. O COTu na VIXu jsem už dnes mluvil. Minulý týden jsem navíc objasňoval pojem contango a backwardation. Rostoucí contango = rostoucí nezájem, a naopak klesající contango = vyšší poptávka po podkladu. Jak se to s volatilitou z tohoto pohledu?

Contango mezi nejbližšími kontrakty VIXu od počátku listopadu prudce roste a dostává se až k hodnotám blízkým dvaceti procentům. To není zrovna obvyklý stav. Zájem o nákup volatility je minimální. Velká část trhu tedy možnost opětovného růstu volatility nepovažuje za hrozbu (my ovšem víme, že Commercials k této skupině nepatří). I z historického pohledu je patrné, že současná hodnota nezájmu o zajištění proti volatilitě (contanga) je mimořádná.

Máme tedy v longu zajištěné zajišťovatele a mimořádně optimistický, až bezstarostný sentiment. Co s tím udělám? Předně jsem nakoupil opční PUT spready zajišťující moje dlouhodobé portfolio. Koneckonců i Commercials se zajišťují… Minimální volatilita je pro nákup opcí optimální příležitostí. Přesto nejsem na indexy krátkodobě v tuto chvíli vyhraněným medvědem.

Prvním důvodem je sezónnost. Prosinec je pro akcie tradičně silným obdobím, trh je se sezónností v souladu a jsou v ní v souladu i Commercials. Druhým důvodem je skutečnost, kterou jsou jsem několikrát zdůrazňoval. U finančních komodit stále více věřím syntetické „jedničce“ než reálnému COTu.

A jednička říká, že máme možná ještě trochu času. Do extrémní úrovně pod hranicí třicítky nám přece jenom něco chybí. To potvrzuje i indikátor „konce trendu“. Ten je stále o několik bodíků pod hranicí, kde zpravidla podává první hlášení o tom, že nějaký trend zřejmě končí. Třetí důvod je pak spíše prozaický. Proti tak silnému trendu, kterého jsme svědky se bez jasného důvodu neobchoduje. A ten důvod prozatím postrádám. Jsem bdělý a ostražitý, kalhoty ale nestahuji, brod může být ještě daleko.

Stáhněte si zdarma Komoditní manuál!

——————————-

Ukážu vám moje kompletní know-how, krok za krokem:

Vstupte do mého komoditního kurzu!

———————

Jak jsem se dostal k obchodování komodit? Moje „Cesta k tradingu“ je k dispozici v elektronické podobě.