KOMODITNÍ SPREADY: Divoká pšenice a spread ZWZ19-ZWU19

Tak Vás opět zdravím. Dnes se podíváme na pšenici. Po dlouhém pohybu do strany se razantně vydala k jihu. Rychlý a poměrně významný pokles. Dnes se tedy podíváme, co na to naše indikátory a jak se vyvíjí můj spread ZWZ19-ZWU19.

Dlouhodobý pohled na cenu pšenice ZW

Zde vidíme 20 let „života“ ceny pšenice. U dlouhodobého pohledu na komoditu jsem si vymyslel svoje pásma. Není to žádná raketová věda. Jedno největší cenové maximum vynechám a jako horní hranici beru druhý vrchol. Zde tedy cenu 950. Druhá linie je minimum za období a to je 225. Dvě střední vodorovné čáry jsou 50% z hodnoty horní čáry, tedy poloviny z 950, tedy 475. Poslední je 950 + 225, tedy součet horní a spodní linie, kterou pak taky vydělím dvěma. Tedy také 50% součtu. A máme 587. Tím vzniknou tři pásma. Spodní je levná komodita, prostřední užší je neutrální pásmo a vrchní je drahá komodita. Je to velice jednoduché a rychlé. Podle tohoto základního grafu zvažuji dlouhodobé obchody.

Z tohoto pohledu je pšenice levná. Tedy dlouhodobý obchod by byl OK. Z pohledu střednědobého potřebuji přesnější indicie. Tedy se podívám na „moje nástroje“.

Roční graf ZWK19

Výše tedy vidíme cenový graf komodity za jeden rok. Zde se již více projevují technické indikátory, momenta, COT, divergence. Prostě střednědobé nástroje technické i fundamentální. Ovšem zcela jiný přístup vyžadují krátkodobé obchody oproti těmto střednědobým. Úplně jinak se budou na situaci dívat obchodníci samotných futures, či komoditních spreadů nebo opcí. A to zejména z pohledu rizika a stím spojené potřebné velikosti účtu.

Dovolím si myšlenkouvou spekulaci a jednoduchý podklad pro něj. Na graf jsem opět zakreslil tři linie. Horní a střední zelené značí vrchol ceny až ke konci významného poklesu ceny. Jedná se o pokles 98 bodů. Spodní červená linka je tedy také 98 bodů od střední linie na ceně 433. Obyčejné přeměření volatility minulé a dosazené do současné situace. Myslím, že technicky se bude jednat o významnou linii. Ta další je psychologická linie 400 bodů. V době, kdy píšu tento článek je cena 444. Z pohledu střednědobého si myslím, že cena se zastaví v tomto pásmu nebo nad ním. Tedy v pásmu 433 až 400. Jsou to SR úrovně, které vytváří silné pásmo.

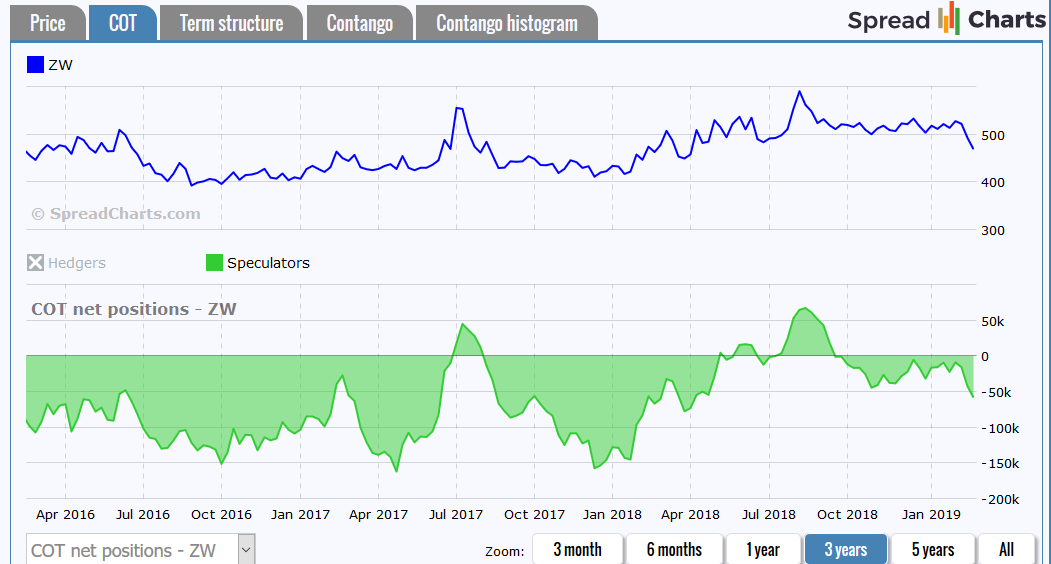

Sláva máme COT – NET pozice ZW

Pod cenou pšenice vidíme čisté pozice velkých spekulantů – Large Traders ( zelené pole ). Stav z minulého úterý je okolo -50.000 kontraktů. Minima jsou okolo -150.000 kontraktů. Tedy z tohoto pohledu ještě budou mít banky a fondy „dost střeliva“ na pokles. Zajímavý bude tedy pohled v sobotu po zveřejnění nového COT reportu. Jak se pozice posunuly níže a jaký bude aktuální stav. Bear spreadu ZWZ19-ZWU19 tedy tento stav samozřejmě svědčí. I když se jedná o úzký spread a je dále od front kontraktu, tedy i spotu.

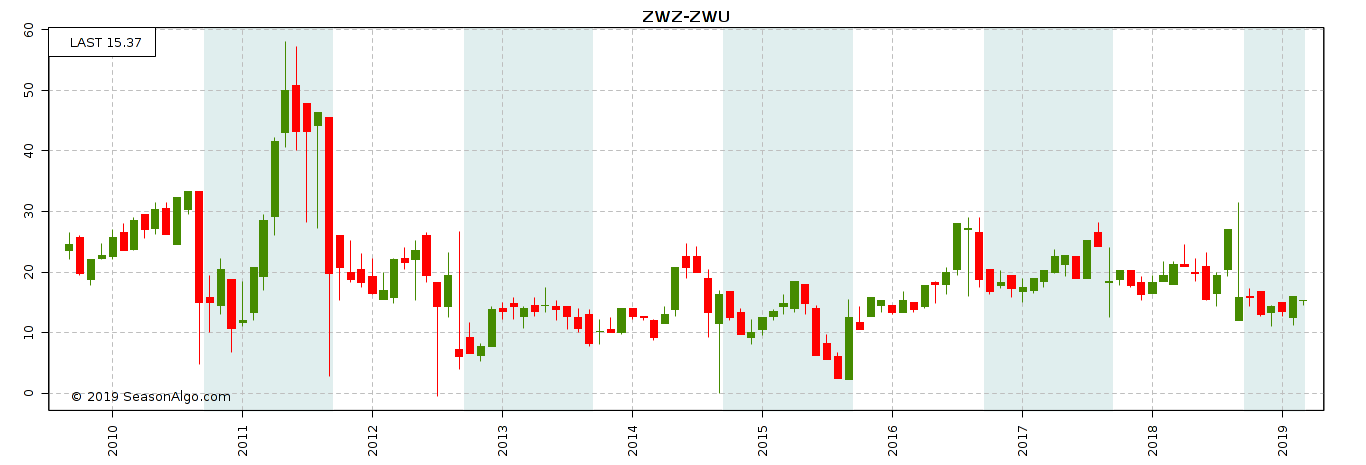

Kontinuální graf ceny spreadu ZWZ19-ZWU19

Z pohledu kontinuální ceny, není spread drahý. Tedy má prostor pro růst. Ještě se podíváme na strukturu trhu. Jestli vykazuje nějaké divergence.

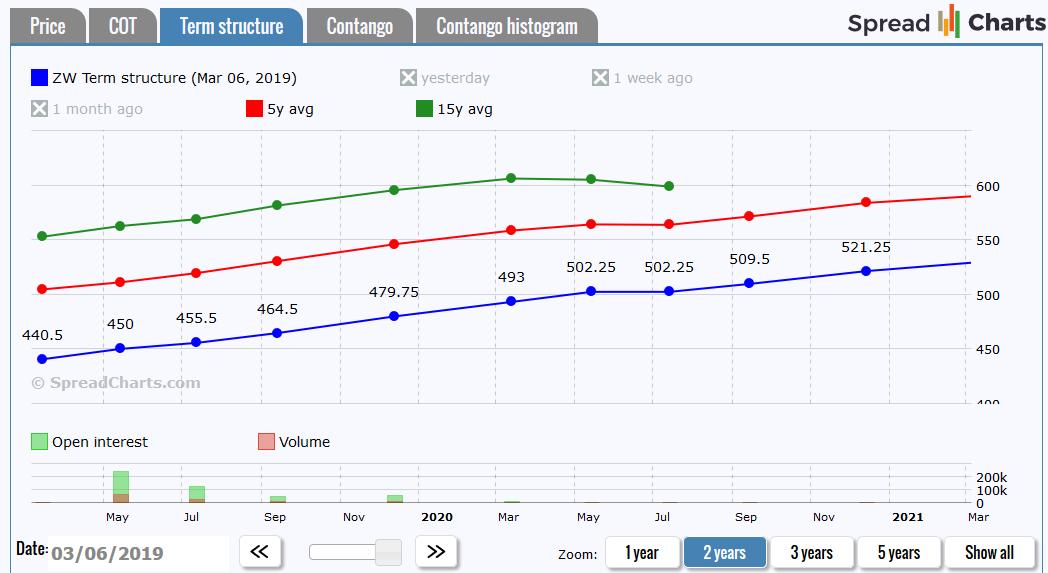

Struktura trhu ZW

Na term structure vidíme modře aktuální stav. Nijak se neliší od zelené či červené křivky. V tomto případě nás zajímá sklon struktury trhu. Je stejný jako průměr 5 a 15 let. Můj spread je čtvrtá a pátá tečka na křivce. Prodané září a koupený prosinec. Tedy struktura ukazuje normální nabídku a poptávku. Nakonec se podíváme na sezonalitu.

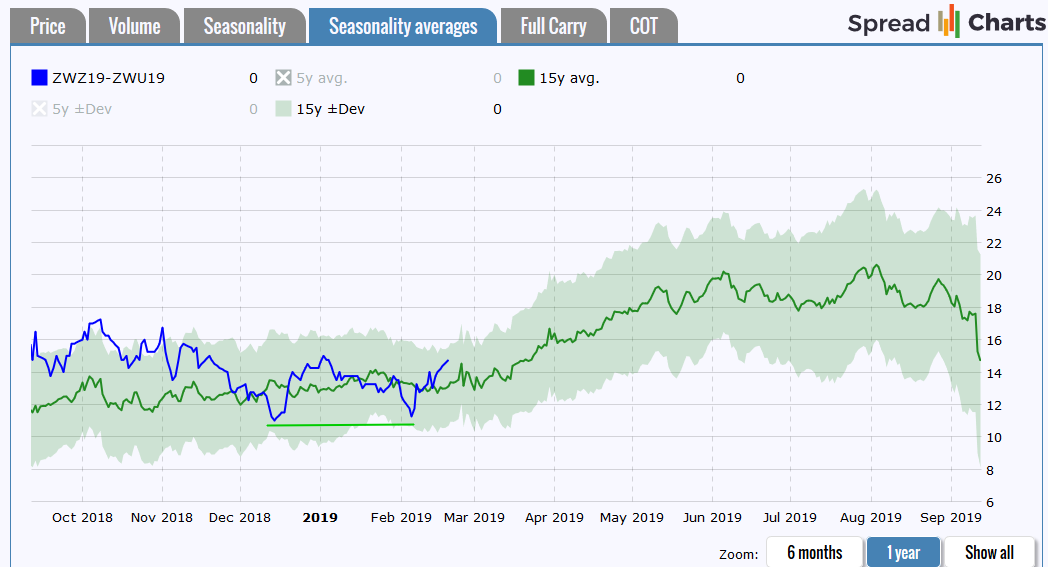

Sezonalita ZWZ19-ZWU19

Na grafu vidíme zelenou křivku, značí patnáctiletý průměr ceny spreadu. Zelené pásmo je, kde se spread pohyboval, respektive se nejedná o přesnou cenu ale volatilitu, tedy cenový rozptyl v danném období. Modrá křivka je cena spreadu a zeleně jsem naznači pod dvěma cenovými dny SR úroveň.

Závěrem lze tedy říci, že pro dlouhodobé obchodníky je pšenice levná. To ale neznamená, že budu opouštět nyní pozici na bear spredu. COT značí, že pokles ještě může trvat. Sezonalita je příznivá a struktura trhu je v normálu. Jistě se dočkáme cenové korekce na spreadu až pšenice otočí směr. Až se to stane, posoudím aktuální situaci a rozhodnu co dále.

Ahoj Roman, ať se daří

Roman,

ďakujem za skvelý článok. Na pár riadkoch a pár screenshotoch toľko skvelých informácií a v podstate kompletný návod, ako analyzovať trhy a príležitosti na nich… klobúk dole.

P.S.: Vidno, že aj Tvoje pedagogické zručnosti sa neustále zlepšujú 🙂

Romane, perfektní, děkuji. Chtěl bych se zeptat, jakou váhu přisuzuješ S/R úrovním v grafu sezonality. Na cenovém vývoji jednotlivého kontraktu je to jasné, ale lze přikládat tomu přikládat význam i v grafu vývoje spreadu, když křivka je vlastně výsledek poměru dvou cen? Které spolu samozřejmě souvisí, ale není to tak exaktní jako u jednotlivého kontraktu. Děkuji.

Ahoj Honzo, SR úrovně na spreadu jsou stejně validní jako u futures. Spreadoví obchodníci ji vnímají stejně jako obchodníci na futures. Spreadové SR úrovně jsou také významnou ( poměrem ) hranicí nabídky a poptávky. Tyto hranice jsou dokonce možná důležitější. Pokud se RS úroveň spreadu drží v určitém koridoru i přes další růst či pokles danné komodity, předvídá to možný konec danného trendu na komoditě samotné. Říkáme jim divergence. Ahoj Roman