KOMODITNÍ SPREADY: Kukuřičné spready, jak to vidím

Zdravím opět příznivce burzovního tradingu a komoditních spreadů zvlášť. Dlouho nás trápil silný pokles na všech zrninách a nyní došlo k růstu. Podíváme se tedy na současnou situaci.

Dlouhodobý pohled na cenu kukuřice – 20 let

Z grafu je zřejmé, že v posledním období se cena komodity pohybuje v pásmu 300 až 450. Co se týká cen vyšších, tak vidíme tři hlavní období, kdy zřejmě vlivem prudkého snížení nabídky, dosáhly ceny opravdových extrémů. Můžeme se domnívat, že to bylo způsobeno nepřízní počasí. Zřejmě sucho nebo naopak velmi deštivé počasí ovlivňuje výnosy a následný nedostatek komodity vede k prudkým cenovým růstům. Tyto vlivy se ovšem dějí neustále a je to jen věc toho, jak veliký je to pro trh problém. Jde o velikost této nerovnováhy v nabídce a poptávce.

Graf ceny kukuřice – 1 rok

Zde v pravé části grafu vidíme nejdříve pokles ceny, aby vzápětí došlo k rychlému růstu, která nyní koriguje. Maximum vylo někde okolo 430. Tedy otázka nyní zní. Zda SR úroveň okolo 450 bude pokořena či nikoli. Pokud padne tato hranice, tak nerovnováha na trhu a obavy z nízké sklizně jsou opravdu silné. Pak můžeme být svědky dalšího silného růstu a extrémních cen. Pokusím se tedy podívat na další možné indikace, zda by nám mohly napovědět něco, k dalšímu vývoji.

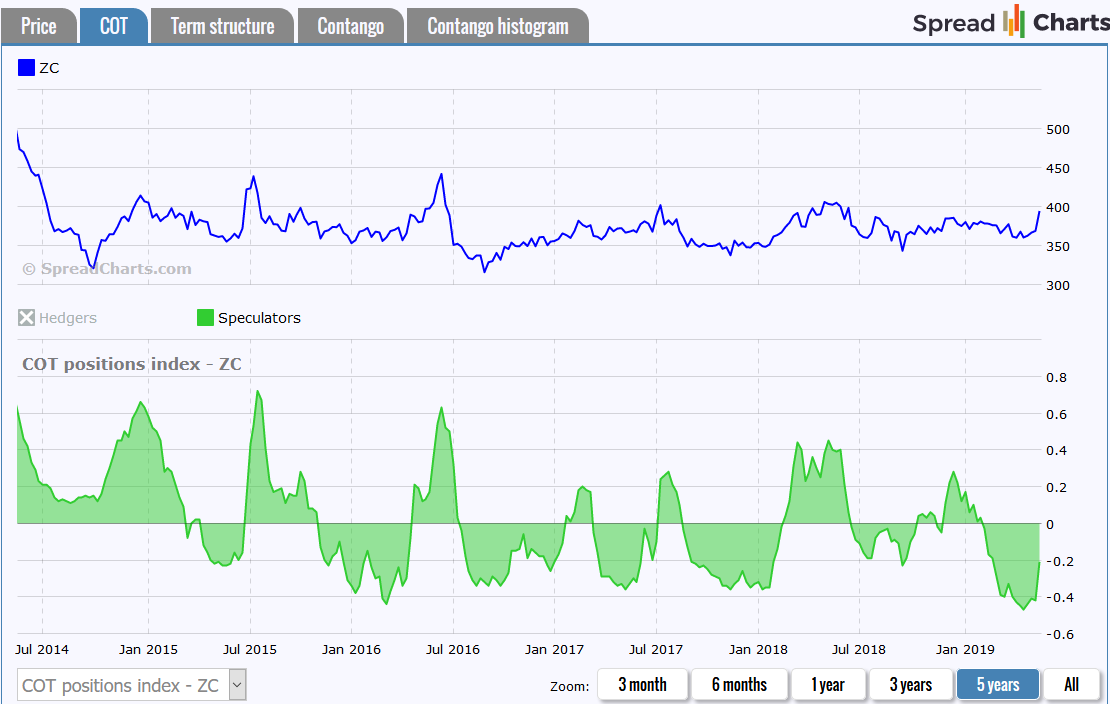

COT index Large Traders

Zde vidíme jasně, že prostor pro nákupní apatit velkých spekulantů zde ještě je. Index na hodnotě -0,2 značí pořád dost prostoru pro příliv spekulativního kapitálu. Z tohoto pohledu je možnost dalšího růstu komodity poměrně pravděpodobná. Otázka zní, co cenová SR úroveň 450. Odolá?

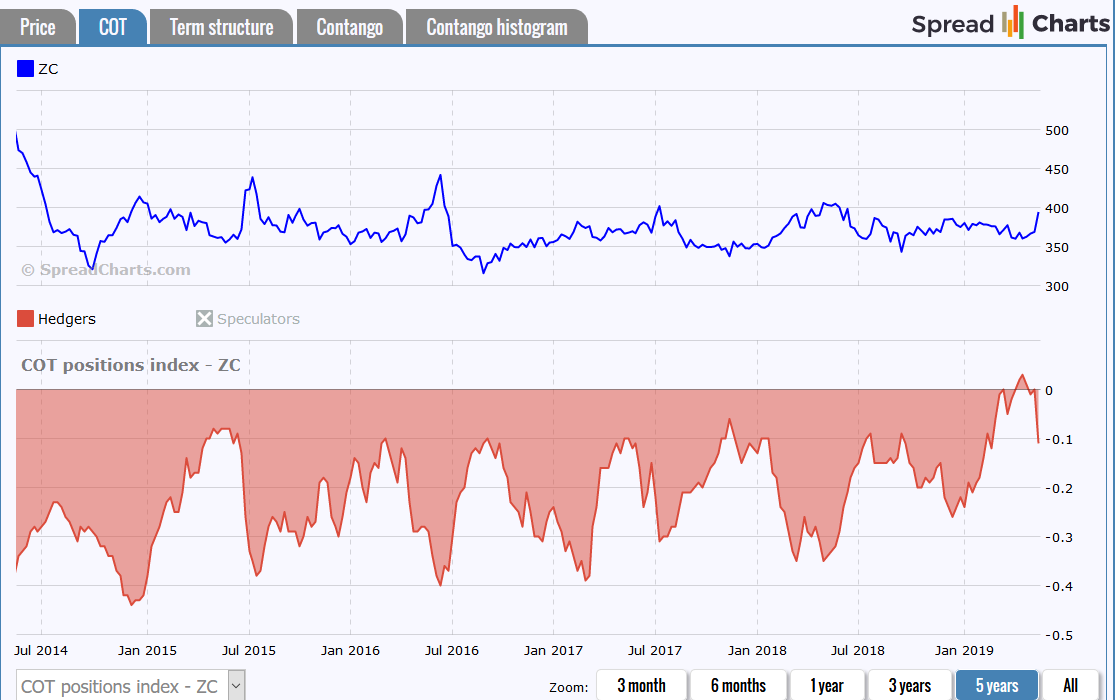

COT index Commercials

Na straně zpracovatelů vidíme stejné nastavení. Nedávno svými nákupy trh otočili do LONGU a nyní při růstu pomalu vyprodávají. Prostor za -0,1 na -0,3 až -0,4 je také dostatečný.

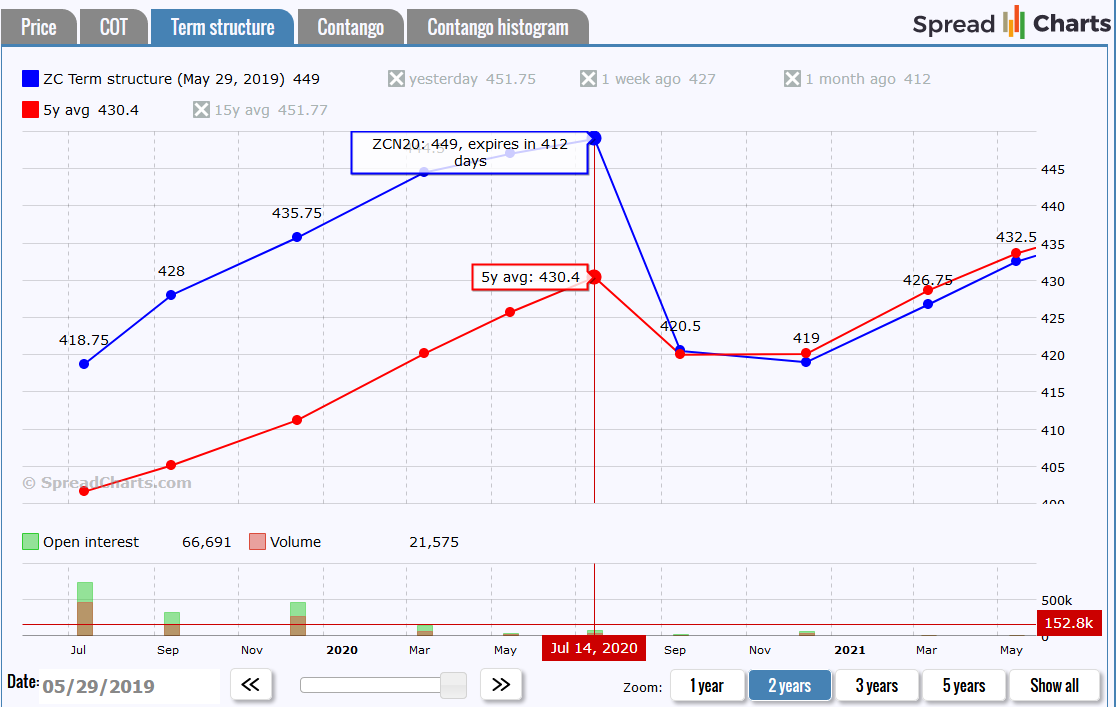

Struktura trhu ZC

Na struktuře trhu je hned zřejmá jedna věc. Problém je s úrodou na rok 2020. Červená křivka je průměr pět let, modrá aktuální. Poptávka je tedy silnější po letošní úrodě a na rok 2020, o kterou tedy zřejmě panují obavy. Kontrakty na září jsou smíšené sklizně, prosinec je již nová úroda. Proto poslední veliký rozdíl vidíte na JUN 2020 a září 2020 již cenové prakticky shodné. Co z toho plyne? Čekám na to, až se trh uklidní. Až se začne srovnávat nabídka s poptávkou. Lépe řečeno, až se nebude zvyšovat nerovnováha. To je okamžik na vstup do obchodů s BEAR spreadem. Ale jaké vybrat?

Agresivní obchodník

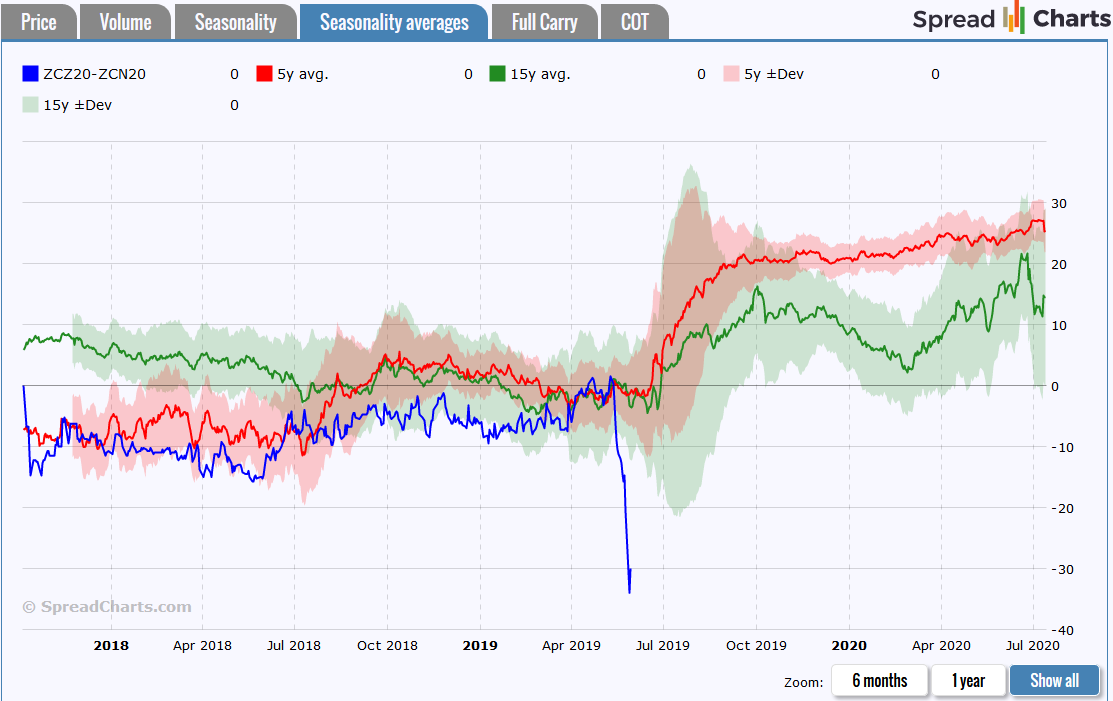

Zde jsem pro vás připravil jeden opravdu velmi agresivní spread. Proč je tak velmi volatilní? Tak za prvé je složen z kontraktů dvou různých sklizní. LONG noha je až prosinec 2020 a SHORT noha je obávaná sklizeň JUN 2020. Navíc vidíte, že se ještě jedná o širší spread. Tento spread vyžaduje zkušeného obchodníka s větším účtem. Zde je opravdu třeba dobře časovat vstup a umět číst dobře strukturu trhu. Také se nenechte zmást zeleným pásmem na grafu. Neukazuje minimální cenu spreadu. Tam kde je to pásmo nejširší, tak je největší nejistota a největší volatilita. Jen pro informaci, minimální cena tohoto spreadu je historicky -240 bodů, nyní se pohybujeme okolo -30 !!! To je 10.500 USD na historicky nejnižší cenu.

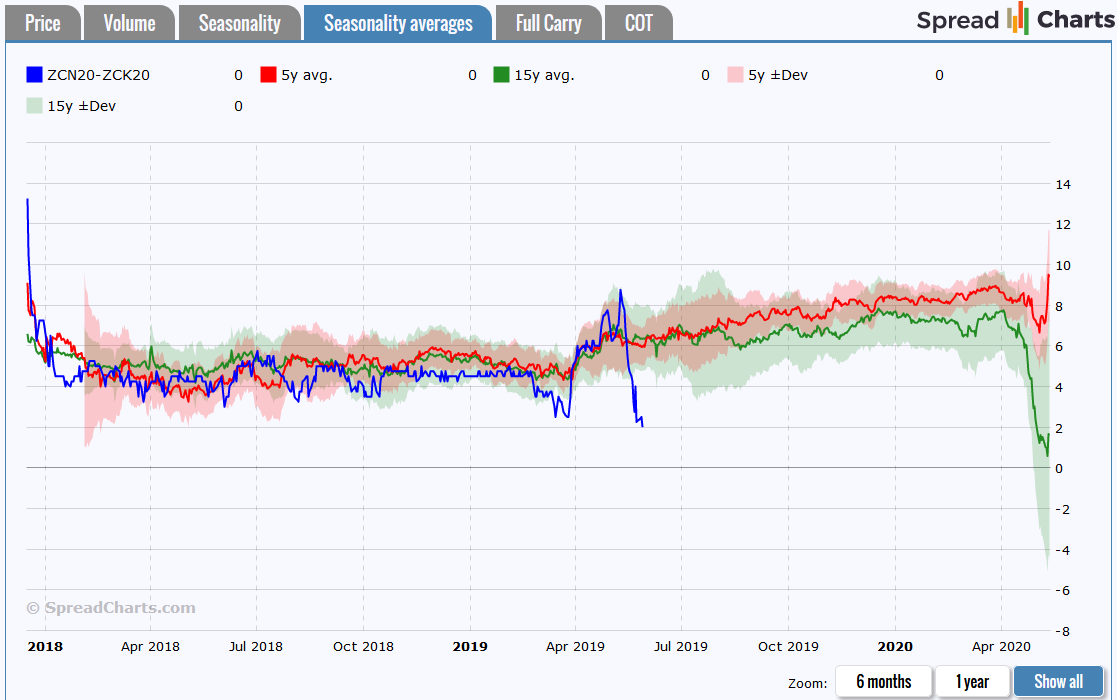

Klidnější spread

Spread je složený z jedné sklizně. Sice z té problémové, ale úzký spread. Volatilita v rámci jedné sklizně je vždy menší, úzký spread je také méně volatilní než širší. Jasně vidíme

Jak to tedy zobchoduji?

Předpokládám, že ještě dojde k nějakému růstu ceny kukuřice. Pro spread je však důležitější, kdy se začne trh vyrovnávat z hlediska contanga. Pokud cena nadále poroste a bull spready již nikoli, je třeba hlídat signál ke vstupu. Pokud naznačí divergenci, ještě lépe. Je třeba trpělivosti. Nic neroste do nebe, poptávka se na určité ceně vždy začne stabilizovat a pro spreadové obchodníky je celkem jedno, na jak vysoké či nízké ceně se tak stane. To je problém obchodníků s futures kontrakty. Jak se spready používají na obchodech s futures jsme si již ukázali na mém obchodě s kávou v KSET sekci. Na BEAR spready s kukuřicí budu tedy „číhat“.

Ahoj Roman