KOMODITNÍ SPREADY: Ropa – téma posledních dní

Zdravím přátelé. Dnes jsem ani moc nemusel přemýšlet o tématu mého článku. Jsem osobně angažován v pozicích na ropu a na trhu se dějí velké věci. Volatilita je vysoká a situace na trzích se mění ze dne na den. Není se čemu divit. Ropa je v růstovém trendu, samotná cena není na nějakých extrémních úrovních, tedy býci jsou při chuti, lépe řečeno byli při chuti. Zejména po obnovení sankcí na Írán ze strany USA. Poklesy zásob ropy a výhled na snížení dodávek ze strany Íránu, to byl hlavní motor růstu cen. Analytici fondů „roztleskávali“ širokou investorskou veřejnost a povzbuzovali do nákupů. Bylo třeba „přitápět pod kotlem“ a rozdmýchávat nadšení i drobných investorů ( small traders ), aby dále tlačili ceny futures na sever. Zainvestované fondy potřebovaly realizovat zisky.

V poslední době vidíme na spreadech jednu divergenci za druhou. Býčí divergence střídají medvědí a naopak. Volatilita je vysoká. Pro méně zkušené obchodníky je tedy vhodné, být od trhu dále a používat užší spready. Neotevírat velký počet spredů, ale spíše pozice postupně budovat, pokud to váš účet dovolí. Nepřehánět alokace a mít dopředu promyšlenou strategii a maximální riziko. Důležité je i časové hledisko vašeho obchodu. Pojďme se podívat na konkrétní spread.

Je třeba si ale uvědomit, že i producenti ropy, kteří jsou rádi za vyšší výkupní ceny, musí pamatovat na to, aby cena nevylétla rychle tak vysoko, že na jednu stranu omezí globální hospodářský růst a na straně druhé vyvolá zvýšenou inflaci, na kterou pak budou centrální banky reagovat vyššími úrokovými sazbami. To by opět podvázalo růst globální ekonomiky. V jejich zájmu je pozvolný růst, na který se ekonomika dokáže adaptovat a nevyvolá to negativní poptávkový šok.

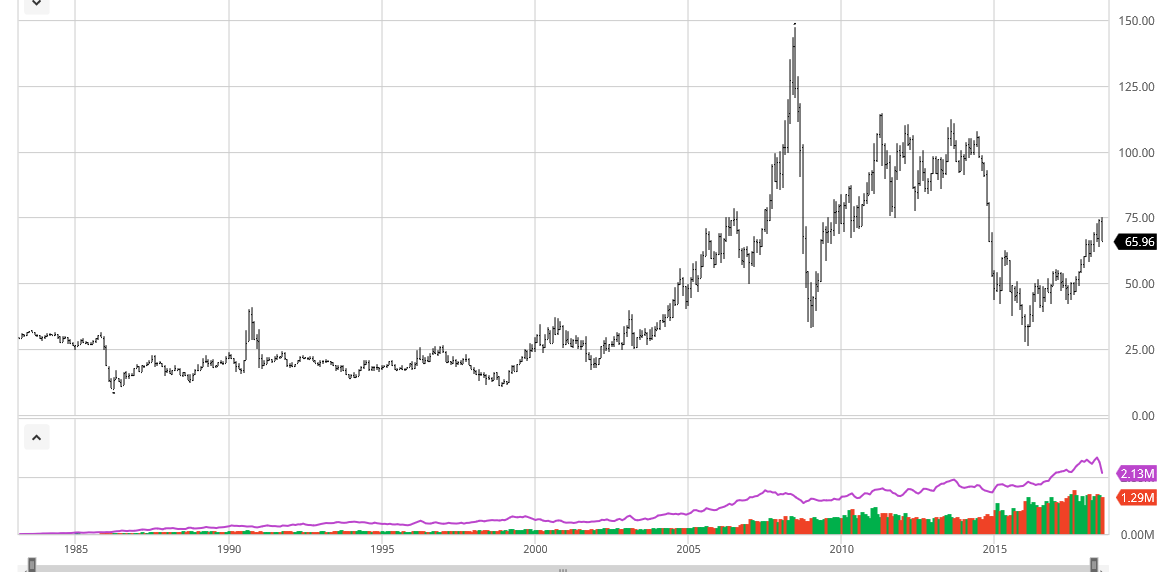

GRAF ceny ropy 20 let (CLF19 )

zdroj:barchart.com

Na grafu výše vidíme 20 let kontinuální ceny. Cenový graf se týká kontraktu F – leden. Je to proto, že se dnes podíváme na spread CLG19-CLF19. Tedy spread, který obsahuje tuto nohu spreadu. Jedná se o spread BEAR. Je dále od trhu a je tvořen sousednímu kontraktačními měsíci. Je tedy v současné době méně volatilní, tedy relativně bezpečný. Máme zde dostatek času do expirace.

Na grafu ceny vidíme vrchol na ceně okolo 150 USD/barel. Je to před krizí v roce 2008. To je jednoznačně extrém, který je nyní nepravděpodobný. Střednědobě není pravděpodobná ani cena 100 USD/barel. Tato cena není ani v zájmu hlavních producentů, tedy Saudské Arábie, USA a Ruska. Saudové již v červnu navýšili produkci na rekordní hladinu. Ceny tedy na extrému nejsou, ale spready ano. A to mne zajímá.

V poslední době vidíme na spreadech jednu divergenci za druhou. Býčí divergence střídají medvědí a naopak. Volatilita je vysoká. Pro méně zkušené obchodníky je tedy vhodné, být od trhu dále a používat užší spready. Neotevírat velký počet spredů, ale spíše pozice postupně budovat, pokud to váš účet dovolí. Nepřehánět alokace a mít dopředu promyšlenou strategii a maximální riziko. Důležité je i časové hledisko vašeho obchodu. Pojďme se podívat na konkrétní spread.

GRAF CLG19-CLF19 – Term Structure

zdroj:spreadcharts.com

Zde vidíme situaci k 11.7.2018. Čtyři křivky naznačují strukturu poptávky a v různých časových horizontech. Podívejme se na ně blíže. Aktuální situaci ukazuje modrá křivka. Naznačuje silnou poptávku a ceny spreadů. Musíme si pokládat otázku. Odpovídá strmost křivky ( tedy ceny spreadů ) aktuální situaci? Dle mého je to příležitost k výdělku, otázka zní, jak dlouho bude trvat stabilizace.

Zelená křivka je průměr za patnáct let. Je vidět opačný tvar, tedy stoupající Term Structure, tedy contango. Tmavší šedá znázorňuje stav před týdnem, zde vidíme na nejextrémnější stav, zejména na prvních dvou kontraktačních měsících srpen a září. Nyní na modré křivce jsme již z tohoto extrému sestoupili a světlé šedá je stav před měsícem. Návrat k tomuto stavu by znamenal slušný výdělek. Návrat k průměru za 15 let, by znamenal královský zisk. Přiblížení k dlouhodobému průměru je otázka času, zde je těžké toto období kvantifikovat.

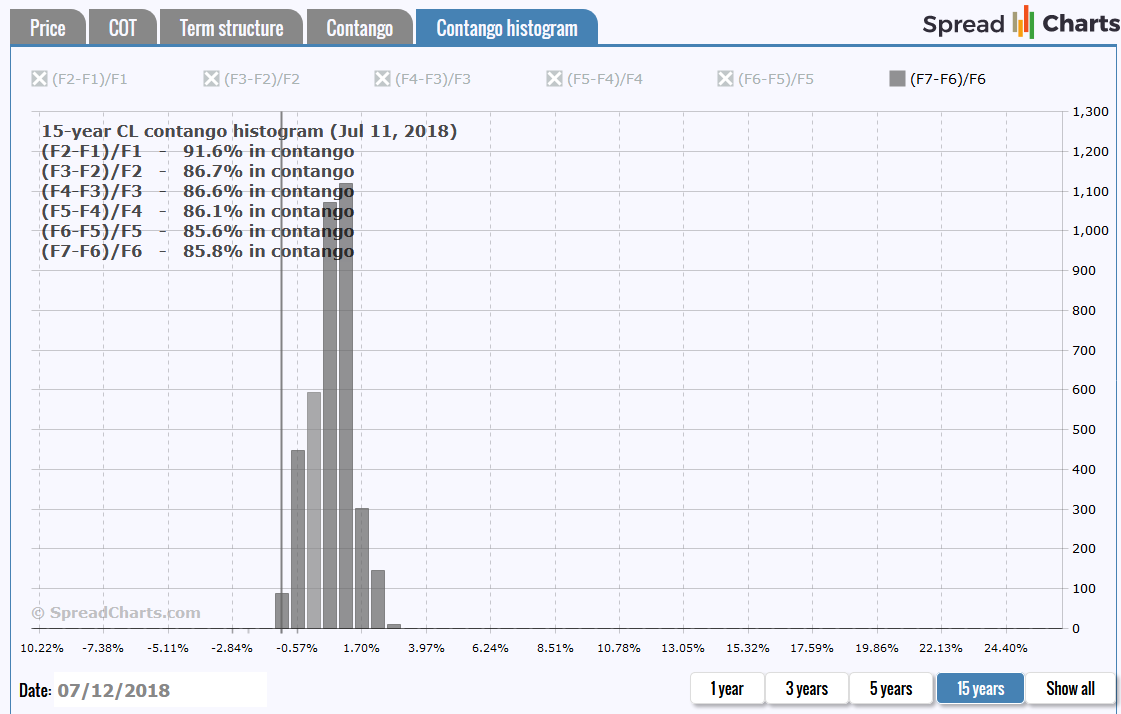

GRAF – histogram 15 let a 3 roky

zdroj:spreadcharts.com

Oba histogramy se nacházení na levé straně a jsou v negativním contangu ( backwordation ). Naznačují tedy to samé co Term Structure. Pro začínající obchodníky je to přehlednější graf. Nyní se podíváme ještě na kontinuální graf tohoto spreadu.

GRAF CLG19-CLF19

zdroj:seasonalgo.com

Zde vidíte BEAR spread CLG19-CLF19. Je pro každý rok spojeno posledních 12 měsíců životnosti spreadu. Vidíte tedy extrémní ceny v roce 2007 a 2013. Úplně vpravo je aktuální cena. Není sice na úplném extrému, ale to za současné situace ani neočekávám. Také vidíte, že na rozdíl od nynější situace, se cena spreadů většinou nachází okolo nulové hodnoty nebo nad ní. Současná hodnoty -0,55 je tedy dobrou nákupní cenou z hlediska času. Pakliže zasadíme tato fakta do aktuální situace, můžeme s větší pravděpodobností hledat signál ke vstupu do pozice na bear spreadu.

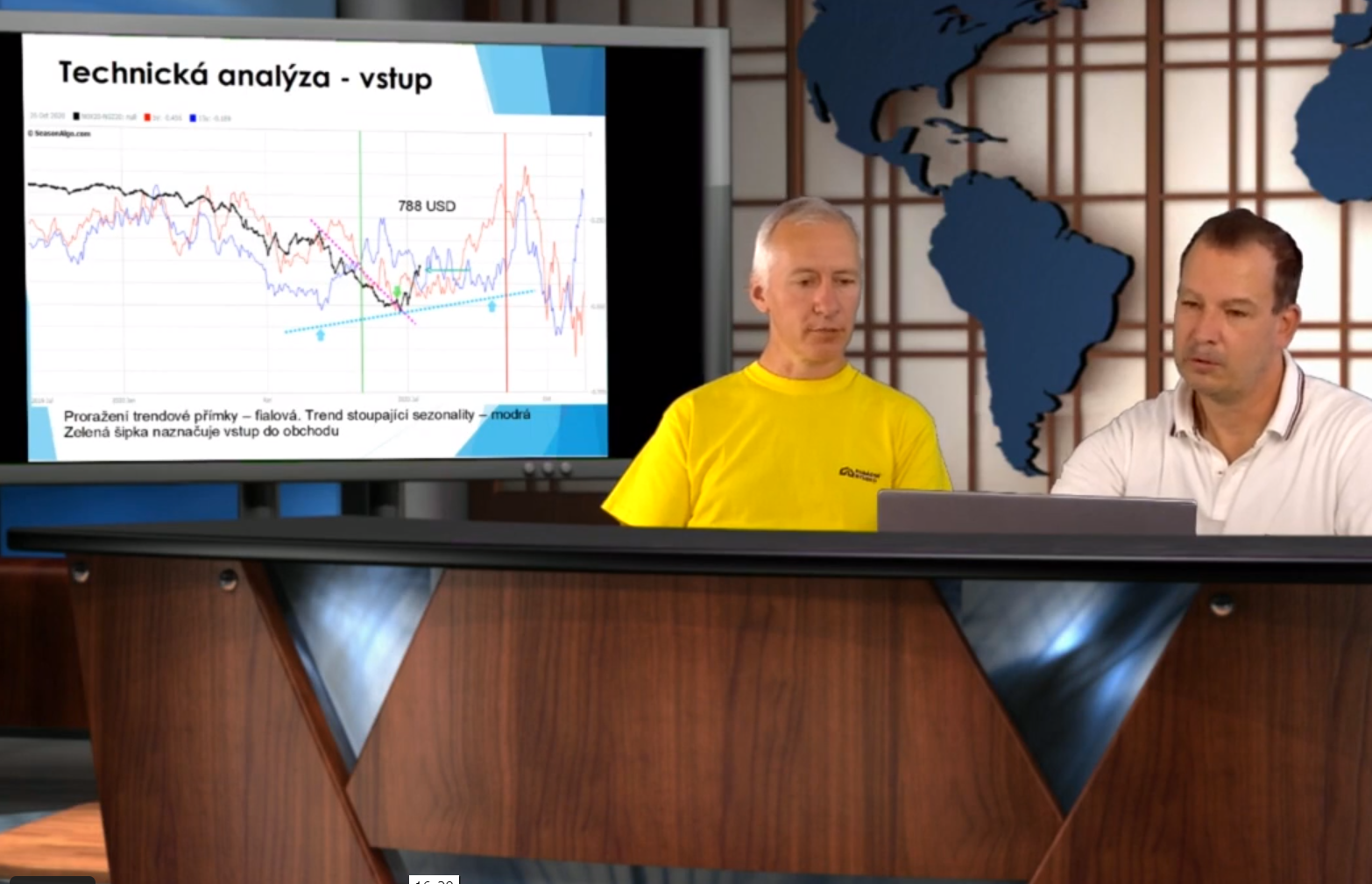

CLG19-CLF19 – technický pohled

zdroj:seasonalgo.com

Takto může vypadat případný signál na vstup do obchodu, pokud máte stejný názor jako já. SL nastavujete podle vašich preferencí. Dlouhodobý obchodník používá zpravidla větší SL. Tento je spíše na krátkodobý obchod. Vidíte, že jej lze obchodovat i na menším účtu. Z hlediska sezonality, je bear spread v druhé polovině roku úspěšnější, je to pro něj dobré období. Mějte však na paměti, že ropa je divoká komodita. Postupujte rozvážně a s ohledem na vaše finanční možnosti a psychickou odolnost.

Ahoj Roman, ať se daří

Kompletní postupy a návody krok za krokem najdete samozřejmě ve Spreadovém kurzu:

Něco o mně, o mojí cestě ke komoditnímu byznysu, o postupech které používám, ke stažení zde: