Opce: Opční obchodování volatility – VIX opce a VX futures (4.díl)

zdravím,

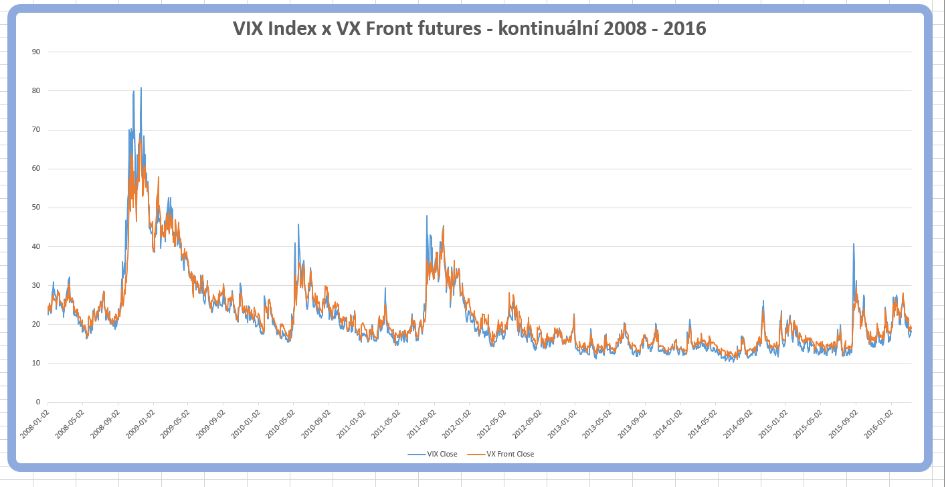

protože z předchozích příspěvků je patrné, že deriváty volatility, které jsem popsal – VIX opce a VX futures korespondují z indexem SP 500 (SPX), a to tak, že propady na SPX odpovídají prudkým nárustům hodnoty VIX Indexu. Z přiloženého screenu je pak také zřejmé, že s hodnotou VIX Indexu nejlépe koresponduje první (front) VX futures, protože ale se samotným VIX Indexem nelze obchodovat, nezbývá než se zabývat samotným futures kontraktem.

Prvotní myšlenka k otestování byla taková, že pokud je pohyb na VX futures je 1000 USD/bod a downtrendu na SPX odpovídá uptrend na VX futures (nejdokonaleji front futures kontrakt), potom by mělo toto futures být ideálním nástrojem pro zajištění rizika na investičních nástrojích spojených se SPX.

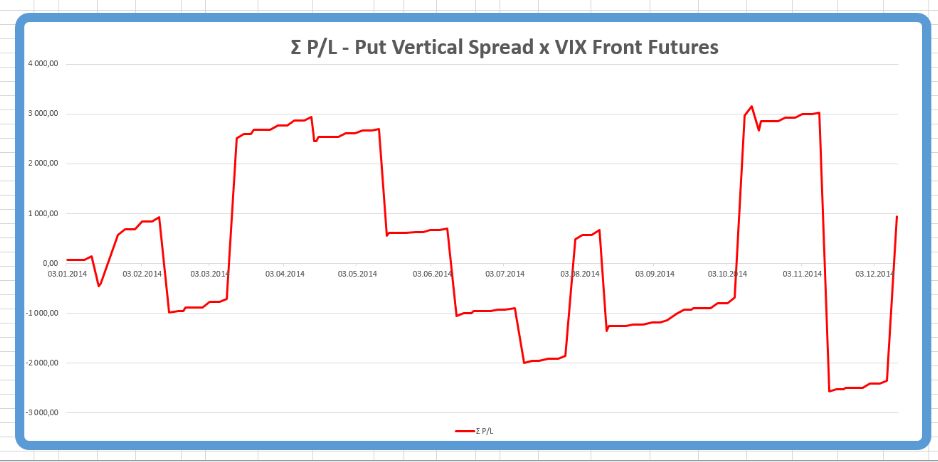

Na přiloženém screenu je vidět grafický výsledek jednoduchého backtestu. Protože jsem z diskuzí v diskuzním fóru webu pochopil, že často obchodujete spready s opcemi na SPX, je v backtestu použit opční Vertikální Put Credit Spread na SPX na weekly opcích vypisovaný každý týden v pondělí ve vzdálenosti 2% OTM s rozsahem strike 10 bodů. Na tomto spreadu získáváme credit průměrně cca 50 USD, test je za referenční období roku 2014.

Ke každé pozici jsem měl pořízen Long futures VIX kontrakt s expirací v nejbližším měsíci, který jsem při/před jeho expirací roloval do dalšího měsíce. Protože se s příslušným futures kontraktem naposledy obchoduje ve 3. středu v měsíci, tak jsem rolování prováděl při expiraci příslušného opčního spreadu (expirace opčního spreadu v pátek = prodej futures, otevření nového opčního spreadu v pondělí = pořízení nového, v tu chvíli nejvhodnějšího futures k hedge).

Pozice byla tedy taková, že jsem měl na spreadu maximální risk 1000 USD, který při propadu o 2% měl být kompenzován růstem futures jako hedge, profit na spreadu byl ve výši získaného prémia, ztráta na hedge představovala teoretický pokles k hranici 10 (viz graf VIX Indexu z předchozího příspěvku) a profit na hedge takřka neomezený. Protože opční spread je konstruován na SPX, opačná korelace investice s hedge nástrojem je téměř zaručena.

Ilustrativní backtest dopadl zajímavě:

V období 2014 by nám držení takového futures kontraktu nijak nepomohlo. S přiloženého grafu je patrné, že křivka je silně nestabilní a nějak nám drženou opční pozici nevylepšuje ani neochraňuje. Skoky na křivce jsou způsobeny jednak rozdílnými cenami při rolování futures kontraktů, ale zejména ostrými vzrůsty a poklesy hodnoty futures kontraktů, tedy pokud nám jeho hodnota prudce vzroste tak máme investici dokonale zajištěnou, ale následně jej pořídíme „draze“ a ostrý následný pokles VX futures, které tvoří hedge další investice, smaže celou výhodu z původního zajištění.

Podotýkám, že toto je první, zcela mechanický backtest ke zjištění, jak se celý systém vlastně chová v realitě a taky k tomu, jakou cestou se vydat k jeho vylepšování nebo ke zjištění, jak vůbec taková futures pracují.

Jak tento hedge nástroj vlastně pracoval ukážu v dalším příspěvku (dají se totiž přidat jenom tři obrázky…) :c)

Poznámka: Diskuzi k tomuto tématu najdete ve forum.finakademie.cz, ve vlákně absolventů Online kurzu Obchodování opcí