KOMODITNÍ SPREADY: Síla komplexní strategie v KSETu

Zdravím. Dnes se chci podívat na obchodování komodit a komoditních spredů tak nějak koplexněji. Hlavně chci ukázat, že selský rozum a základní znalosti použitých obchodních instrumentů mohou dohromady dávat opravdu silný nástroj.

Co potřebuje obchodník?

Možná lépe řečeno co obchodník neustále na trzích hledá? Hledá nějakou výhodu pro vítězství nad trhem. K tomu používá všelijaké indikátory, technické či fundamentální signály… atd.

Někteří mistři v oboru hledají tedy edge, jiní setup a já hledám vhodné nastavení trhu. Chci mít pravděpodobnost na své straně. Je to nutné? Upřímně řečeno je to lepší, ale překvapivě to nemusí být zrovna možná to, co si mnozí představují. Možná je to ještě jednodušší, než si myslíte nebo si představujete.

Co se opakuje na trhu? Pravděpodobnost v čase.

Otázka je poměrně jednoduchá a odpověď tedy není složitá. Na trzích se opakují změny nabídky a poptávky a způsobují pohyby ceny. Jsou to tedy růsty a poklesy cen komodit, neboť zde se bavíme o komoditách, byť mnohé by platilo i u akcií i takzvaně nehmotných futures kontraktů ( měny, dluhopisy…). U těch ale mohou trh poměrně více než u komodit ovlivnit dočasně spekulace a zájmy větších subjektů na trzích.

Poptávka i cena se pak vždy pohybuje okolo jakého si mediánu, střední hodnoty, ke které se vždy v čase vrací a zase se dostává do takzvaných vyhrocených hodnot. Nahoru a dolu. Zde prostě potřebujeme ČAS.

Logika a statistika

Předchozí odstavec tedy nastiňuje jednoduchou věc. Logika a statistika mi napovídá, abych sázel na návrat k tomuto mediánu, středové hodnotě, jakému si průměru z vysokých a nízkých hodnot.

Nástroje pro lepší pravděpodobnost

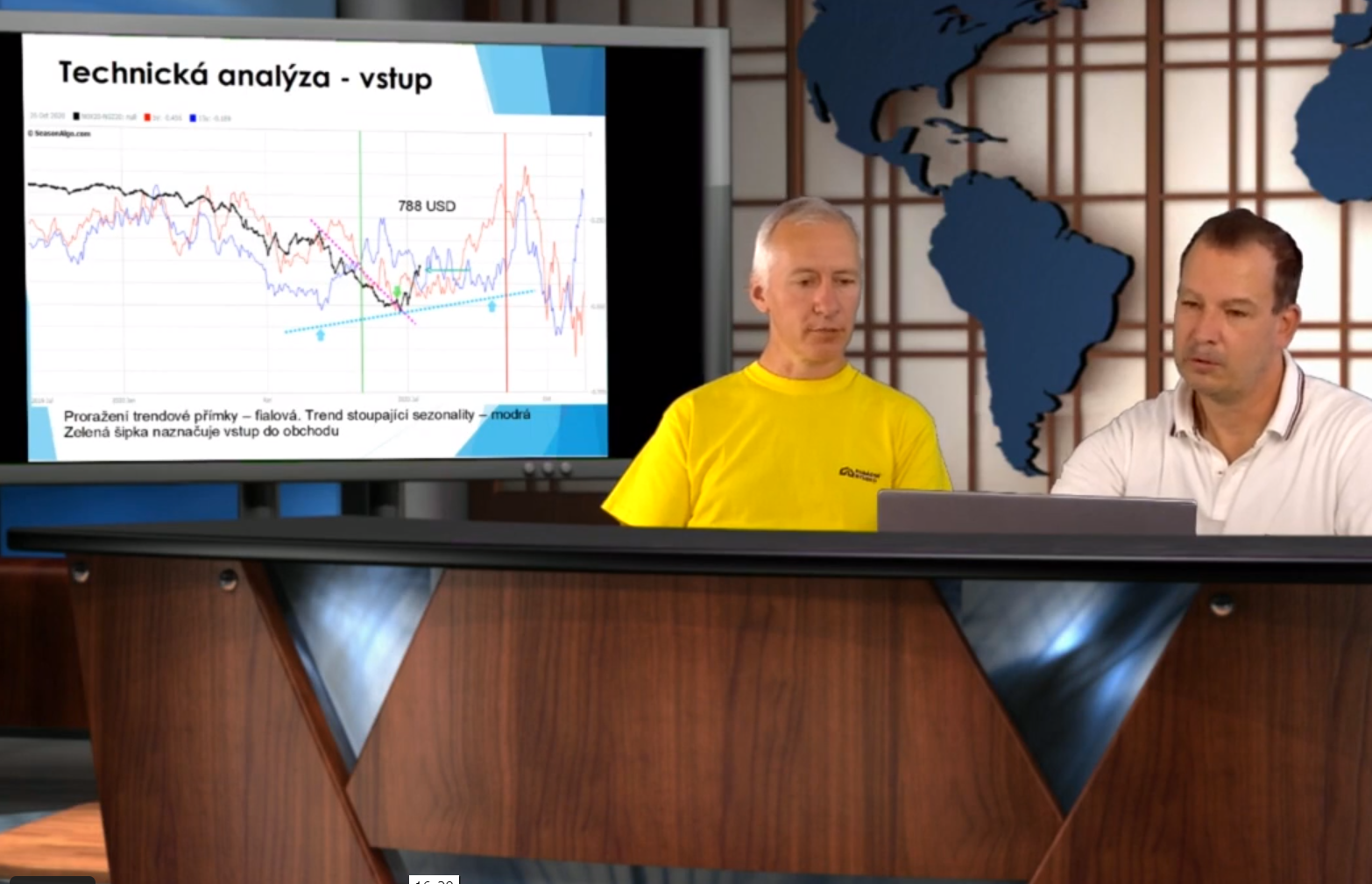

Studenti komoditního i spreadového kurzu jich znají hned několik. COT report, sezonalita, divergence nebo třeba prostá cenová pásma z „tříválcovky“. Samozřejmě jich máme i více, ale je to vůbec nutné? Je to určitě dobře je používat, ale ta hlavní síla, respetive síly to nejsou.

Tyto nástroje nám dávají určitou lepší pravděpodobnost, dávají nám výhodu. Hlavní síly, které nám dávají možnost vydělat peníze to nejsou. Já tím v žádném případě nechci říci, že to jsou nástroje zbytečné.

Lze vydělávat i jen na základě jejich použití, ale dnes vám chci ukázat mocnější síly, které můžete mít na své straně. Možná tyto síly znáte, jen jste si nedokázali zatím uvědomit tu obrovskou sílu, kterou mají.

OPCE a KOMODITNÍ SPREADY

Ta nejmocnější síla se skrývá ve dvou obchodních instrumentech. Ano, jsou to opce a komoditní spready. Ti z Vás, kteří mají můj spreadový kurz, tak vědí o co nejspíš jde. Z těchto dvou instrumentů stavím svůj komplexní obchodní systém.

Doplněno je o „Tříválcovku“, kde začínáme výpisy opcí, které pak transformujeme do futures a spreadů. Anebo také opce používáme k již existujícím spreadům k vyždímání víc peněz z trhu.

Co je tedy ta mocná síla?

Contango u komoditních spreadů a rozpad časové hodnoty u opcí.

Tak to je toho, si možná řeknete. To znám a co jako? No možná to znáte, ale zamysleli jste se někdy nad tím, jak moc to může pro vás znamenat? Zkusili jste se na to někdy podívat trochu komplexněji a omezit volatilitu stavbou rozumného portfolia?

Všichni tu poučku o portfoliu znají. No jasně, snižuje riziko – volatilitu. To potřebujeme, abychom dali prostor času. V tom se pak projeví contango a časový rozpad hodnoty opčního prémia.

Jednoduchá osa zní

Drahá komodita – bear spready

Levná komodita – výpis opce ( prodej opce )

Čas – ten potřebujete na to, aby se projevila síla těchto instrumentů

Portfolio – omezí volatilitu vašeho portfolia

Logika, statistika, COT, divergence, cenová pásma – pomocníci

Trocha jednoduché matematiky

Proč není dobré dlouhodobě držet ETF na komoditách? No protože proti vám dlouhodobě pracuje contango. Použijeme tedy logiku. Je tedy dobré být na druhé straně barikády, to zni logicky.

Naše stará dobrá logika nám tedy pomohla. Ale short na ETF také raději nechci být. Tak tedy tady přichází poměrně logicky BEAR spraedy. Ty nám umožňují dlohodobě těžit z toho, na čem jiní prodělávají.

Nyní se dopustím jednoho téměř kacířského prohlášení. V rámci komplexního obchodního modelu totiž není tak úplně nutné požívat stop loss, ale je nutné vědět, co jak děláme. Není to nutné, ale samozřejmě může být běžně používán. To ale závisí již na zvolené strategii a finančních možnostech obchodníka.

A nyní ještě silnější kalibr – časový rozpad hodnoty opce.

Časový rozpad hodnoty opčního prémia udává THETA. Je to jednoduché, hodnotu THETA vynásobíte takzvaným multiplikátorem. Zní to složitě, ale je to násobení dvou čísel. Tedy žádná raketová věda.

Tak dostanete hodnotu časového rozpadu za jeden den. Už slyším to ALE. Neomezené riziko u vypsané opce !!! Tak pozor, vypisujeme zásadně PUT opce, tedy riziko je omezené, protože komodita jaksi na rozdíl od akcie nemůže zkrachovat.

Dále vypisujeme jen na ty levnější komodity, po poklesech. K tomu máme naše pomocníky – COT, divergence a cenová pásma. Eliminujeme vysokou volatilitu tvorbou portfolia a využíváme logiku a statistiku – návraty k normálům. Ale dost teorie. Pro představu je dobré mít nějaká čísla.

Konečně ta čísla výhod

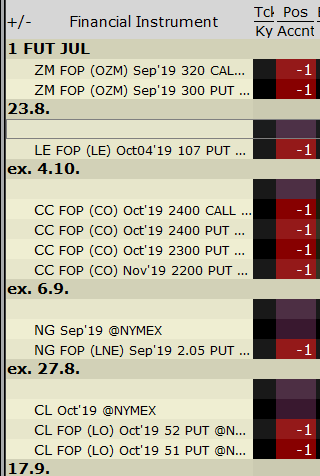

Vezmu to podle sebe. Před časem jsem měl 11 výpisů PUT a CALL opcí.

CALL opce musí být vždy kryty přiřazenou future. To je zákon. Výpis samotné CALL opce, bez futures kontraktu, totiž může skutečně znamenat zbytečnou ztrátu. Zde nám totiž ČAS nepomůže, jako u PUT opce. Tam by naše portfolio mohlo být mrtvé po extrémním růstu nějaké komodity. Řekli jsme si, že THETA je součinem s multilikátorem. Ukážu příklad.

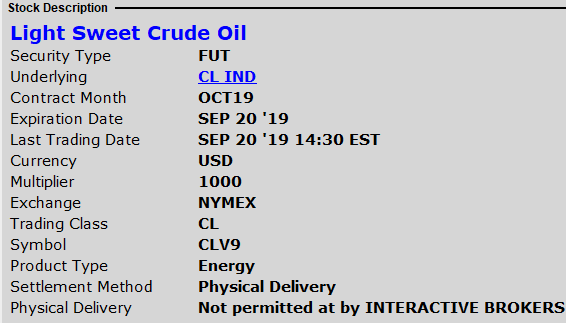

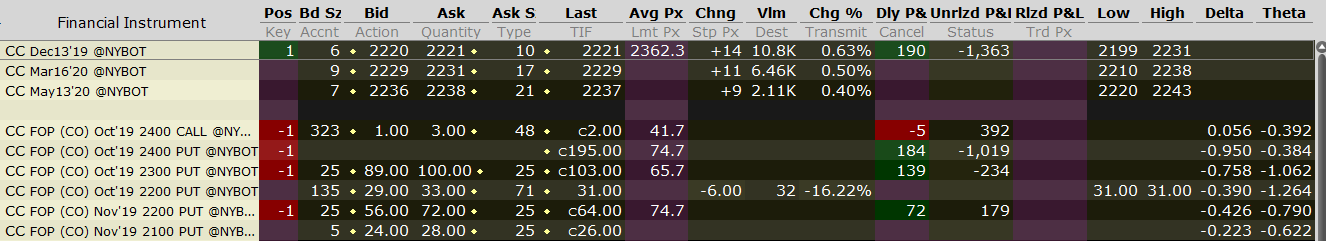

U ropy WTI vidíte, že je to 1000.

Tak ropa vidíte, že jsou poslední dva řádky na strike 52 a 51. Ve spodní tabulce tedy poslední dva spodní řádky mají THETA v posledním sloupci na hodnotě -0,023 a -0,026. Tedy obě hodnoty x 1000 a máme hodnotu, kterou opce ztratí za jeden den, pokud se nezmění Implikovaná volatilita.

Tu pro výpočty pomineme, protože se stále mění a pro můj systém není tak zásadní. I když pokud vypisujeme při vysoké volatilitě, tak je to žádoucí, dostávámě větší prémium. Prostě si někdo od nás koupí pojistku. Mám rád svoji pojišťovnu 🙂

-0,023 x 1000 = 23 USD/ den a -0,026 x 1000 = 26 USD/den

Snad to bude pořádně vidět. Zde jsem měl kakao a výpisy. 1 x přiřazená future + 1 CALL výpis a 3 PUT výpisy. THETA dnes celkem -0,392 x 10 a -0,384 x 10 a -1,062 x 10 a -0,972 x 10 = 3,92+3,84+10,62+9,72 = 28,10 USD/den

Zjednodušně lze také zjistit sílu tohoto nástroje tak, že sečtete všechna prémia, které jste obdrželi a vydělíte třiceti dny. Výpisy se raelizují měsíční. Dále by na vaší straně měla být i částečně DELTA, která by se měla projevit v ČASE. Nemusíte být nutně uplně přesní v časování, THETA vám umožní „počkat“ až se projeví i levná komodita růstem přes DELTU u PUT výpisů.

Logická statistika

Zase jsem se okruhem vrátil ke statistice a logice obchodů. I když budete „průměrní“ obchodníci. Tím myslím, že nebudete úplně „kovaní“ v COT a divergencích. Tak statisticky budou vaše výpisy a spready úspěsné z 50%. I to s pomocí contanga a časového rozpadu hodnoty opce stačí k výdělku v dostatečném časovém okně.

Sezonalita, COT, divergence a časová pásma to jen vylepší k lepšímu výsledku. Jen musíte tvořit portfolio, kvůli eliminaci větších výkyvů v jednotlivých komoditách a hodnotě vašeho účtu. Ostatní zařídí THETA a CONTANGO. Pomůže DELTA, pokud jste zkušenější obchodníci.

Soupis prodaných pojistek – výpisy opcí

ZM 152 + 262 = 414 LE 827 CC 417 +747 + 657 + 747 = 2.568 NG 897 CL 1237 + 2427 = 3.664 KC 1.084

CELKEM = 9.454 USD ( 219.805 Kč )

To je slušná částka, která zároveň pokrývá negativní vývoj portfolia. Pokud by tedy nastal na některých komoditách, ale většinu máme dle našich indikací připravenu k pohybu naším směrem.

Statistika u porfolia bez sofistikovaného výběru říká neutrální pohyb. Jedna komodita nahoru a jedna dolu.

Průměrný obchodník je vítězem s podporou cotanga a THETA. A většina z vás navíc již nejsou průměrní obchodníci, ale šikovní kolegové a kolegyně.

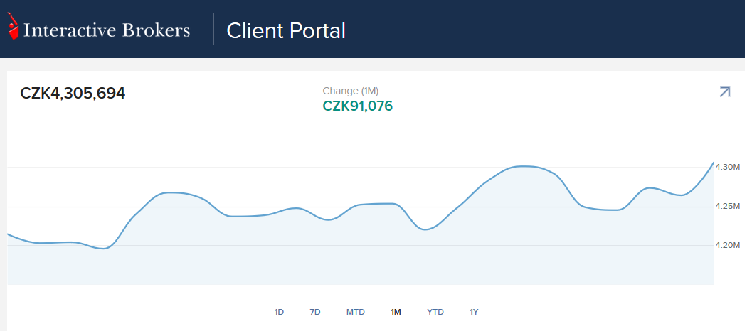

Tak závěrem můj účet a přání všem, ať se daří.

Ahoj Roman

Kompletní postupy a návody krok za krokem najdete samozřejmě ve Spreadovém kurzu:

Chcete mi „koukat přes rameno“ a vidět, kde a jaké si připravuji obchody?

Vydávám Komoditní a Spreadové edukativní tipy, kde rozebírám trhy a hledám příležitosti, které zobchoduji na mém účtu.