KOMODITNÍ SPREADY:KAKAO

Na akciových trzích to žije. Komoditní trh se většinově ocitá v růstu, s tím jak v poslední době oslaboval dolar. Dnes se však chci podívat na svou oblíbenou komodity. Podíváme se dnes, jak si stojí a jak bychom jí mohli zobchodovat. Je to kakao.

Dlouhodobý graf ceny – 20 let

Na grafu je vidět cena kakaa v průběhu dvaceti let. Nejnižší cena je v grafu na začátku, tedy v roce 2001 a hodnota je 800 bodů. Pak vodorovná červená SR úroveň na ceně okolo 1.300 bodů vytvořená v letech 2004 a 2005.

Následuje silný růst na maxima 3800 bodů v roce 2011.

Nyní se v pravé části graf nacházíme na ceně okolo 2500 bodů a kakao vykazuje mírný růstový trend na od počátku roku 2017, kdy vytvořilo kulaté dno v pásmu 1.700 až 1.800 bodů. Zda jsem také naznačil vodorovnou SR úrověň fialovou přímkou. Trendová stoupající linie je naznačena modře a v současné době naznačuje ceně podporu na úrovni okolo 2.200 bodů

Důležité hranice tedy vidím na cenách 2.200, 1.800 a 1.300 bodů. Pro maximální riziko v případě PUT výpisů opcí beru v úvahu nejhorší pokles k ceně 1.300, i když je to málo pravděpodobné. Cena by zřejmě našla významnou podporu již v pásmu 1.800 až 1.700 bodů.

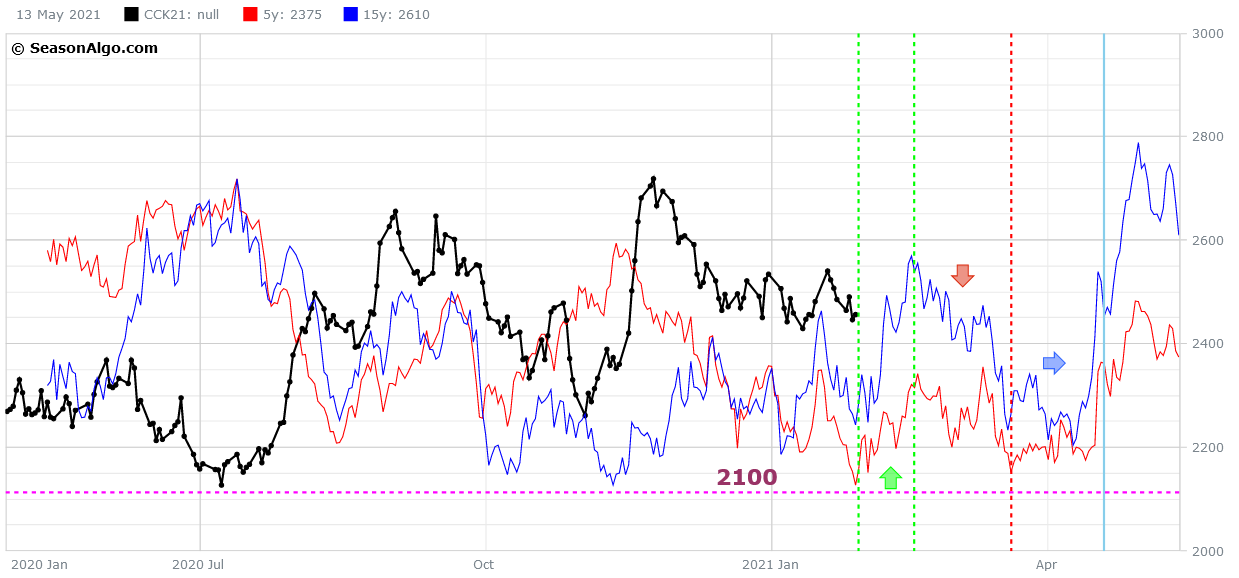

Sezonalita CCK21

CCK je kakao s dodáním v květnu. Proč zrovna květnové dodání? Protože se nejspíš budu zabývat PUT výpisy opcí na duben. Pokladem těchto opcí je práve future CCK21. Jeho cena je tedy důležítá. Samozřejmě i sezonalita a COT nastavení trhu.

Cena future CCK21 je na grafu černě a je na ceně 2.500 bodů. Začíná sezonalita příznavá pro růst. Vyznačená mezi dvěma svislými čarami zeleně. Pak následuje období, kdy kakao vykazuje tendenci k poklesu. Ukončeno červenou svislou čarou. Pokud zhodnotím oba tyto pohyby, dá se říci, že dosáhnema od začátku do konce podobných cen na konci těchto dvou období, jako na začátku. Tedy čopového pohybu do strany. Pak následuje sezónně čopové období a následná růst, ale to se již bude týkat spíš dalšího kontraktu, tedy CCN21 ( červenec ).

Jedná se však jen o historii, patterny sezonality z minulosti. Musím jim tedy přiřadit jen určitou míru pravděpodobnosti. Dále jsem vyznačil ještě vodorovně minimální cenu kakaa letos fialově na ceně 2.100 bodů.

Z grafu a aktuální situace můžu dovodit, že s větší mírou pravděpodobnosti kakao nebude klesat. S přiřazením aktuální situace mírného růstového trendu a minimální ceny bych ještě vyšší pravděpodobností počítal s tím, že kakao neklesne pod 2.100 bodů.

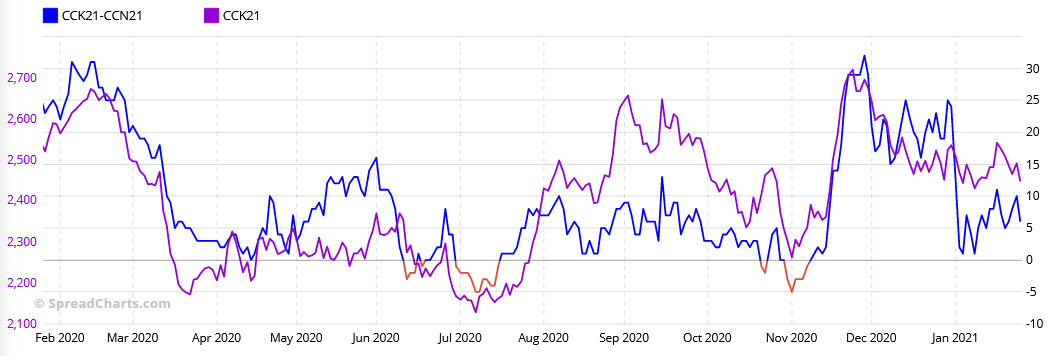

Poptávka po kakau

Potávka po kakau se měří na bull spreadu a divergence je porovnání vývoje ceny a bull spreadu. Zde vidíme, že na pravé časti grafu nyní v lednu dochází k mírné bullish divergenci. Modrá křivku spreadu trenduje nahoru a cena stagnule ve swingových pohybech. Je to tedy spíše potvrzení pro možný budoucí růst.

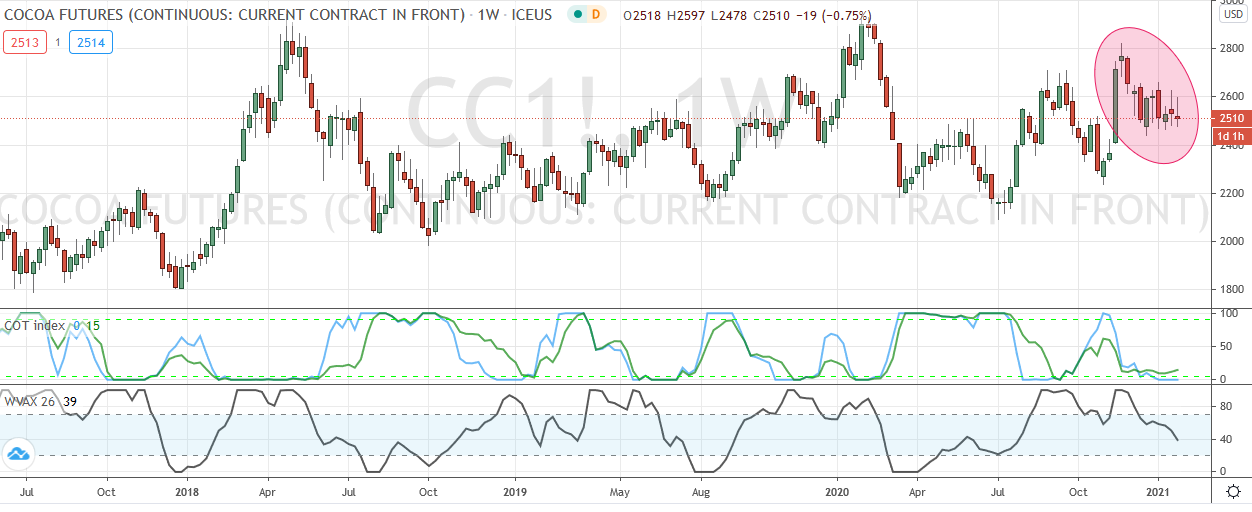

Hodnota konsolidace na týdenním grafu

Na grafu jsem v pravé části naznačil červeným oválem aktální situaci. Svíce jsou týdenní, tedy je vidět dlouhé knoty svící s malým tělem a pohyb spíše do strany. To bývá konsolidace před větším pohybem. Otázka je kam. Pokud bych věděl, že dolů. S výpisem bych počkal. Pro otevření pozice bych spěchal, pokud by trh začal směřovat nahoru. To ale netuším. Pozici chystám na pokud možno delší dobu, abych nasbíral více opčních prémií.

Pod grafem ceny je první indikátor COT indexu, který indikuje prodeje commercials, což by mohlo znamenat následný pokles komodity. Tedy to spíš ukazuje proti nynějšímu vstupu do long spekulace.

S podní černý indikátor ukazuje na neutrální hodnotu. Říká mi, že kakao není drahé ani levné. Tedy neutrální signál.

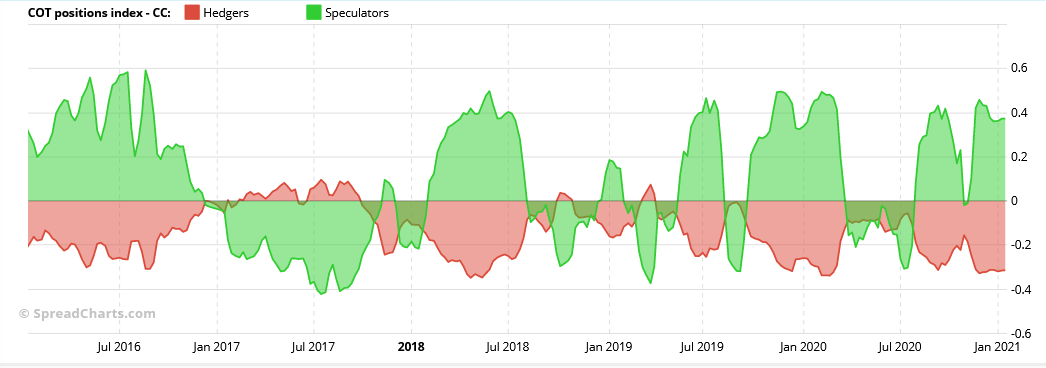

COT NET čisté pozice – index

Zde opět vidím spíše indikaci možného následného poklesu. Trh je tedy z celkového pohledu spíše takový nerozhodný. Ukazuje to i konsolidace ceny a vzhled svící.

Kakaový trh má ale dvě výhody. Za prvé je levný a za druhé není nyní v contangu. Což umožňuje pohodové případné rolování při přiřazení futures kontraktů, pokud budou vypsané PUT opce ITM v době expirace .

Výpočet rizika

Pro konečné rozhodnutí, zda obchodovat nebo „si sedět na rukou“, potřebuji kvantifikovat riziko. Respektive alokaci kapitálu pro případ opravdu negativního vývoje. Tedy silného poklesu ceny kakaa.

Jdeme na to. Bod na CCK21 je 10 USD. Pokud bych vstupoval, tedy vypisoval opce na strike 2.500 a riziko počítal na cenu 1.300, pak riziko na jeden opční PUT výpis by bylo 2.500 – 1.300 = 1.200 x 10 USD = 12.000 USD

Přesto, že je takový pokles opravdu málo pravděpodobný, budu si držet kapitál v této výši k dispozici. Prémium za PUT výpis ATM se pohybuje okolo 1.000 USD. To je tedy cca 8,3 % k maximální částce rizika. Margin bude okolo 40.000 Kč asi 1.850 USD. K marginu činí možný výnost 54% za 35 dní. Dlouhodobý obchod má vysokou míru pravděpodné úspěšnosti při těchto parametrech, které jsem uvedl výše.

Pokud by zítra kakao rozumně pokleslo, zvážím vstup.

Ahoj Roman, ať se daří

Vydávám Komoditní a Spreadové edukativní tipy, kde rozebírám trhy a hledám příležitosti, které zobchoduji na mém účtu.

Kompletní postupy a návody krok za krokem najdete samozřejmě ve Spreadovém kurzu: