KOMODITNÍ SPREADY: Přichází čas ropných spreadů?

Dnes se podívám na ropné bear spready. Samotné futures na ropu jsou vhodné pro velké účty a zkušené obchodníky s nízkou averzí k riziku. Spready jsou na tom výrazně lépe. Úzké spready, složené ze sousedních kontraktačních měsíců, jsou v podstatě pohodovější než některé obchody na zrninách.

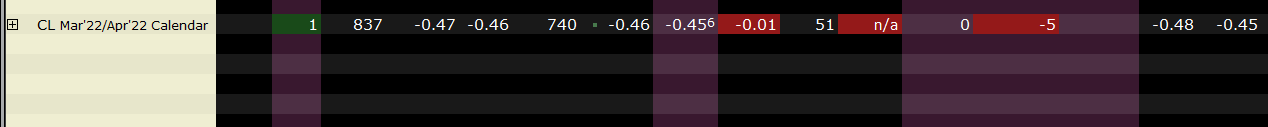

Nároky na margin

Pokud vezmu například spread CLJ22-CLH22, což je koupený dubnový kontrakt a zároveň prodaný březnový kontrakt roku 2022, tak margin pro držení kontraktu je cca 880 USD. Při ceně -0,46 je krok kotace 0,01 bodu, což činí 10 USD. Tedy opravdu žádná finanční tragédie.

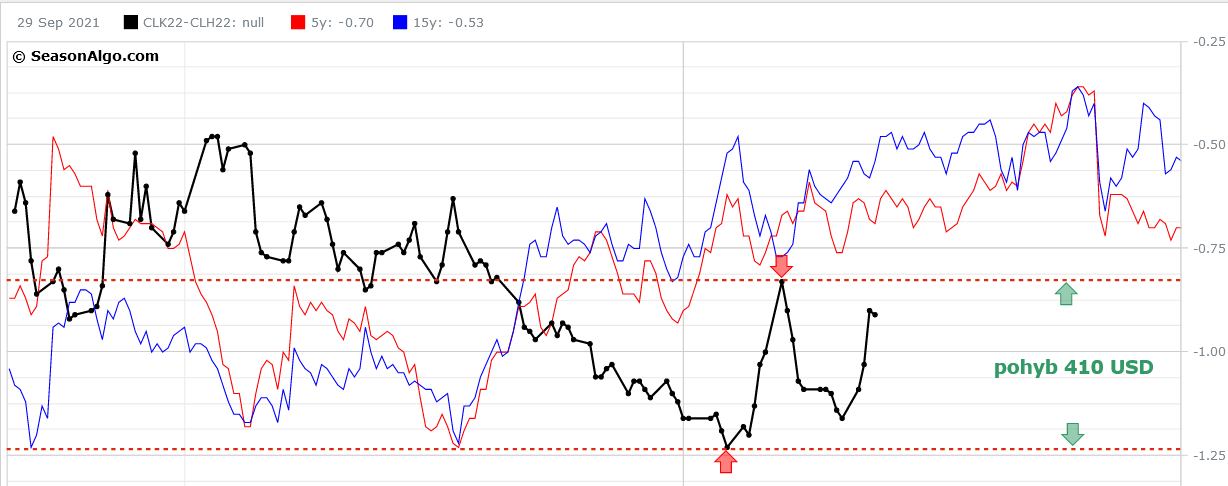

Obchodní volatilita CLJ22-CLH22

Na obrázku výše je bear spread, který tedy má nyní požadavek na margin 880 USD. Černá křivka značí letošní pohyb ceny spreadu. Vodorovné červené čárkované přímky jsem vložil do grafu, abych naznačil velikost posledního většího cenového pohybu. Začátek a konec upřesňují i červené šipky. Tento poměrně rychlý a silný pohyb reprezentuje hodnotu 410 USD, tedy 0,41 budu. Jestli je to hodně nebo málo, to musí posoudit každý obchodník sám. A to dle svého účtu a averzi k riziku. Navýšením počtu spreadů lze samozřejmě pozici z hlediska alokace řídit.

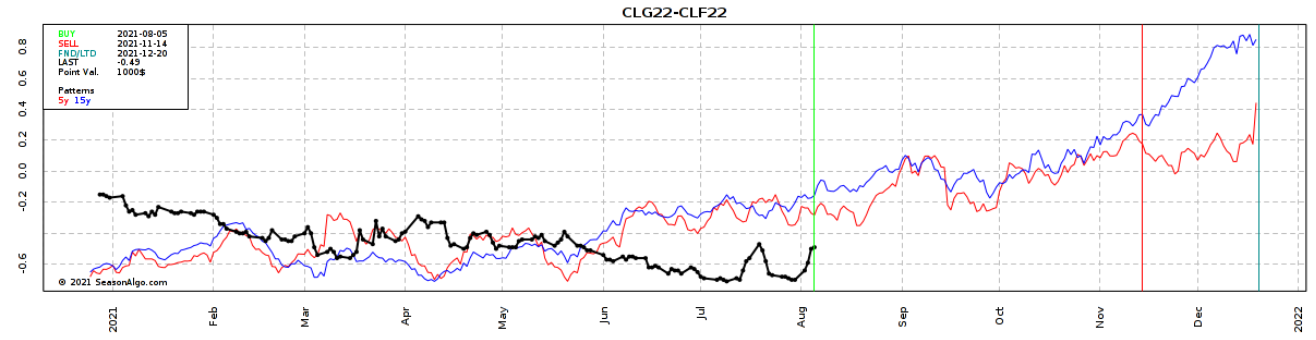

Sezonalita spreadu na ropě

Zde vidíme trochu jiný bear spread na ropu. Jedná se o CLG22-CLF22, tedy nakoupení kontraktační měsíc únor a zároveň prodaný leden 2022. Černá křivka opět značí letošní spread. Zelená a červená svislá čára indikuje optimální časové okno sezonality. Tedy dobré sezonality pro zmíněný spread. Pokud k této „hezké“ sezonalitě přidáme fundamentální fakta, vybízí to k obchodu.

O jaké fundamenty jde? Inu je jich několik. Asi nejdůležitější je dohoda OPEC+ o průběžném navyšování produkce každý měsíc o 400.000 barelů denně. Dále je to slábnoucí Čínská poptávka a s tím spojené obavy o globální růst, pokud ceny ropy nadále porostou. To vše dohromady oslabuje tlak na Term Structure – strukturu trhu.

Struktura trhu

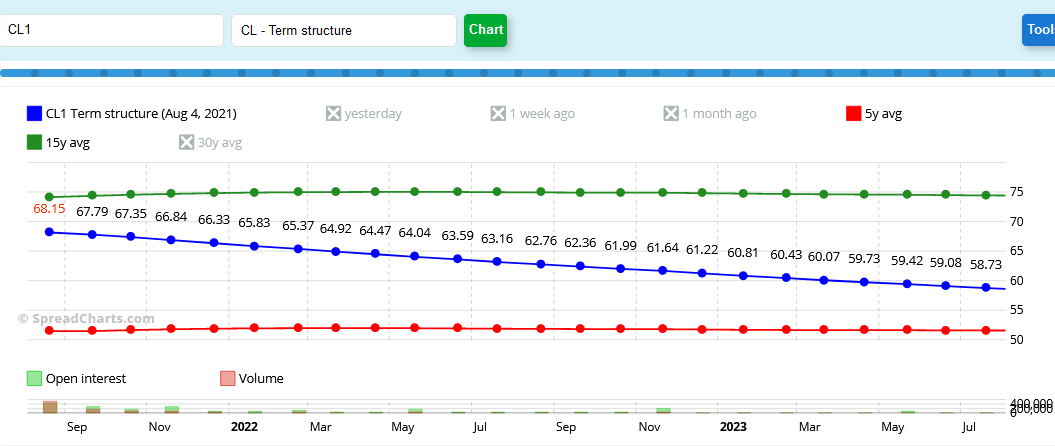

Zde vidíme na obrázku výše strukturu trhu s ropou WTI ( CL ). Jednotlivé body jsou cena kontraktačních měsíců spojené do křivky. Dolní osa udává čas, tedy jednotlivé měsíce a svislá samotnou aktuální cenu kontraktu. Vidíme tři barevné křivky. Zelená je 15-letý průměr, červené je 5-letý průměr a mezi modrá je aktuální množina cen. Na první pohled je zřejmé, že ceny se pohybují mezi historickými průměry. Tedy cena ropy není nutně příliš vysoká, ale důležitější je sklon modré aktuální struktury trhu. V určitém časovém rámci dojde k situaci, kdy se stane zhruba rovnoběžnou s ostatními dvěma průměry. To nastane tak, že levá strana poklesne nebo pravá se zvýší. Tedy vzdálenější kontrakty vzrostou cenově proti bližším kontraktačním měsícům. To je potenciál pro zisk na bear spreadech.

Předpokládám, že nyní je ten pravý čas nebo je alespoň již poměrně blízko.

Ahoj Roman, ať se daří

Vydávám Komoditní a Spreadové edukativní tipy, kde rozebírám trhy a hledám příležitosti, které zobchoduji na mém účtu.

Kompletní postupy a návody krok za krokem najdete samozřejmě ve Spreadovém kurzu: