Investiční všehochuť

Ve svém posledním článku jsem na začátku listopadu psal o možné spekulaci na pokles ceny zlata. Podrobnosti již nebudu opakovat, jsou k dohledání přímo v článku. Jak ukazuje výpis z účtu, tak jsem v té době už v shortu byl.

A obchod jsem včera úspěšně uzavřel na posunutém stop-loss příkazu při přiblížení ceny ke zřejmě silné hranici podpory mezi 1100 a 1120.

Dvacet tři bodů znamená hezký přírůstek na mém obchodním účtu. Měl jsem o obchodu určité pochybnosti, které jsem také posledně ventiloval a proto obchod jen s jedním kontraktem.

Také jsem po silném růstu dolaru překonvertoval část USD na účtu zpět do českých korun. Situace, kdy byl dolar vůči CZK podhodnocený již, jak ukazuje další graf, minula.

O podhodnocení měnového páru USD/CZK si v polovině října cvrlikaly oba mé hodnotové indikátory a konverze korun do dolarů byla logickým krokem. Aktuálně je pár nejspíše oceněný férově a vzhledem k tomu, že i pozice commercials se pozvolna blíží k čáře prodeje, nebyl důvod nezinkasovat i část zisku na měně. Výše uvedený graf je dobré vnímat dlouhodobě a ne jako příležitost k častému tradingu!

Často se v praxi setkávám s názorem, že jsou americké akcie drahé, že jsme svědky další z investičních bublin. Příliš s nimi nesouhlasím, ale zároveň mám dojem, že doba, kdy si investor mohl budovat svoje akciové portfolio nákupem čehokoli, je už zřejmě pryč. Píšu o tom například tady.

Proč si myslím, že nejsou US akcie v bublině? Vezměme to od začátku.

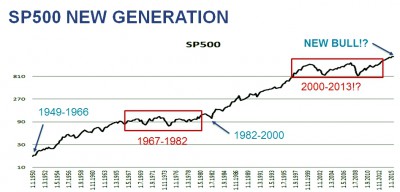

Pohled na graf hlavního US indexu ukazuje, dvě silná růstová období a dvě období stagnace. Namátkou si vzpomínám na známý a (prozatím plně funkční) investiční cyklus s periodou 17,6 roku. Schválně, vezměme za orientační bod konec druhého růstového cyklu v roce 2000. Odečtěme necelých 18 let a jsme v roce 1982. Růst začíná. Odečtěme dalších 18 let a pisateli těchto řádků je jeden rok a na trzích začíná období stagnace. Trh půjde delší dobu do strany. Pokud odečteme dalších 18 let, jsme těsně po druhé světové válce a akciový boom začíná a ne náhodou jsme zase o 18 let let dříve svědky počátku velké hospodářské krize v roce 1929 J. Pokud by to vše fungovalo tak, jako v minulosti, máme na nového býka ještě pár let čas. Je to ve skutečnosti trošku složitější, ale představu si člověk udělá. Ale to byla jenom odbočka.

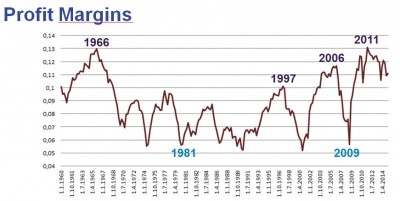

Ziskové marže firem sdružených v SP500. Vidíme, že dna marží se dlouhou dobu pohybují mezi pěti až šesti procenty. Naopak maximální marže přesahovaly deset procent. Aktuálně dosáhly „peaku“ v roce 2011. Promítněme si do grafu indexu marže a získáme lepší přehled o tom, jak trhy fungují.

Růsty akcií byly po větší dobu živeny růstem ziskovosti firem a to je v pořádku. Základní poučky fungují. Ke konci každého pohybu však nastalo období, kde ziskové marže započaly svoji kontrakci, ale trh to nestačil zavnímat. Až tady se tvoří bubliny.

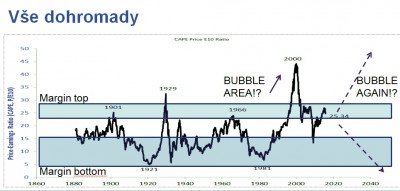

Že jsou poměrové ukazatele příliš vysoko a přinejmenším Shillerovo PE je přesvědčeno o bublině? Mám rád Shillerovo P/E, vypovídá hodně, ale čtu ho nejenom jako samotné číslo. Dávám si ho do souvislostí. Na grafu Shillerova PE jsou vyneseny také místa, kde nacházely marže svá dna a vrcholy. Jak bylo napsáno: jeden z vrcholů marží byl například v roce 1997. Poté ziskovost klesala, ale ceny akcií prudce rostly. Tento růst byl evidentně nezdravý a vytvořil známou „dotcom“ bublinu. Růst do roku 1997 byl, jak říkají moji moravští kamarádi „v ókeju“. Současná situace? Marže jsou vysoko a stejně tak i Shillerův poměr, který ale stále neroste nad hranici bublin z předešlých let. Současné marže jsou zhruba na úrovni let 2006, nebo 1997. Čili poměr je vysoko, ale stále je to ospravedlnitelné vysokou ziskovostí. Problém by vznikl, pouze pokud by marže dále klesaly a cena akcií rostla. Nyní jsou US akcie drahé, ale nejsou z mého pohledu ve stadiu bubliny. Tam by je mohly dovést například měkké kroky FEDu, o kterých píše Pavel Hála zde. Ale dost fundamentálních tlachů :).

Kniha autora tohoto článku: „Cesta k tradingu“ je k dispozici v elektronické podobě.