Opční strategie na výsledky firem (greeks) 1. díl

Earnings samozřejmě nabízejí příležitosti a nabízejí je zejména opčním obchodníkům.

Podstata uvažování o opčním zobchodování E by měla vycházet z následující premisy: „Před Earnings roste IV opcí, aby po vyhlášení Earnings došlo k jejímu kolapsu“. K dobrému obchodu by mělo patřit to, že se snažím strhnout všechny výhody na svou stranu, mít vždy skvělé vyhlídky v dalším vývoji obchodu a mít jasně danou a přesně definovanou ztrátu.

K dalším předpokladům k dobrému zvládnutí obchodu je poznání, že opce ztrácí na hodnotě působením času (jeho dynamiku měří Theta) a působením volatility (její dynamiku měří Vega). Pokud vyjdu z obecné uvedené premisy, tak podstatou první ukázky bude situace, kdy působením Vegy nám bude kompenzováno působení Thety, tedy to, že růst volatility před E nám bude kompenzovat ztrátu na ceně působením času.

Celý obchod ukážu na AAPL, který naposledy vyhlašoval výsledky 27.10.2015

Podstatou obchodu je:

-využít výhody růstu volatility před E

-využít neočekávaný pohyb na AAPL ještě před E (ať je z jakéhokoliv důvodu)

-mít přesně definovanou ztrátu

-mít možnost neomezeného profitu kdykoliv před E, ale také i po E.

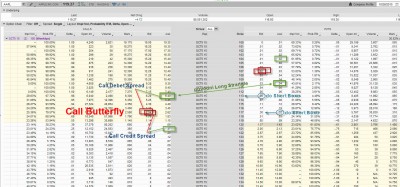

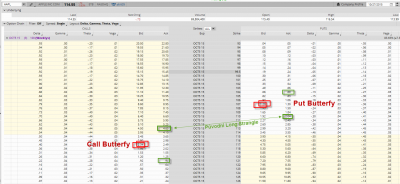

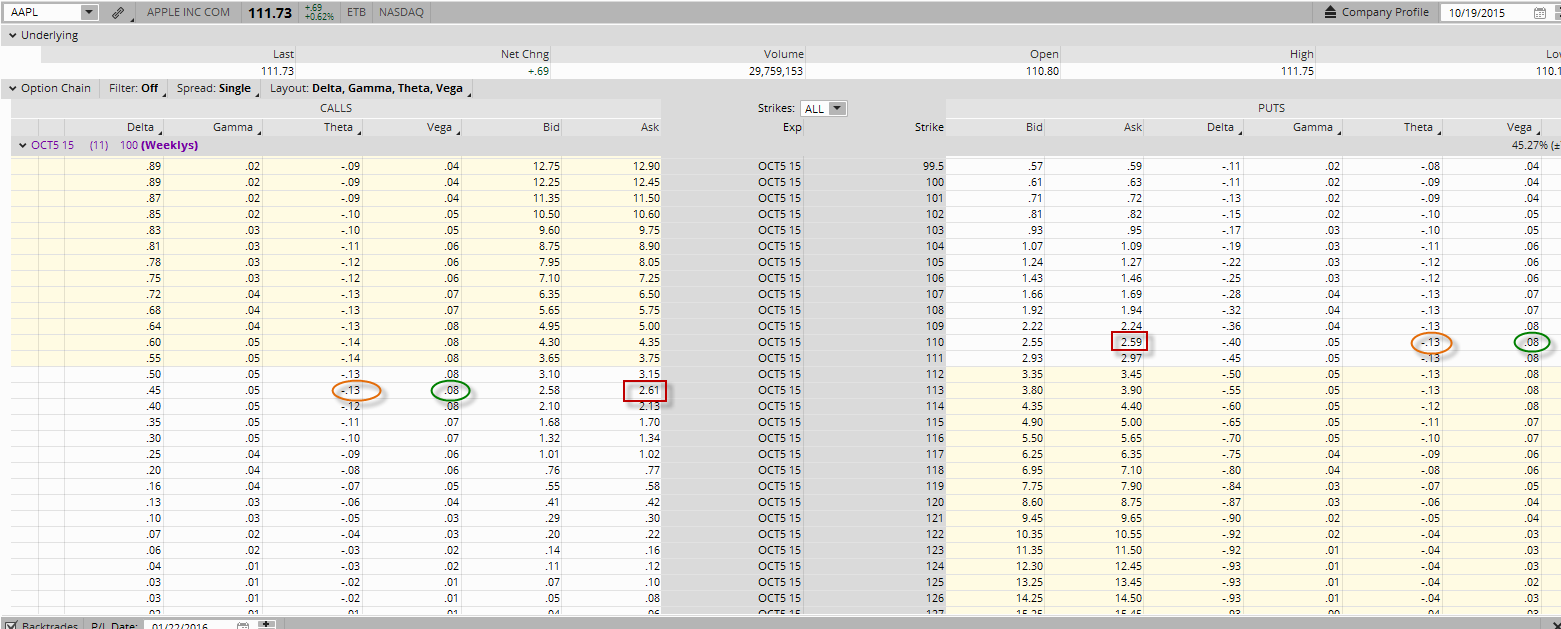

Na přiloženém screenu je situace AAPL z pondělí, které předchází týdnu, kdy se vyhlašuje earnings. Opce má před sebou 11 dní do expirace, E nastávají 3 dny před expirací. V toto pondělí koupím Long Strangle +110/+113 za náklad 520 USD. Podle screenu mají opce Theta 0,13 a Vega 0,08, to znamená, že pokud by se nic nedělo, tak každý den ztratí opce 13 centů z důvodů běhu času (theta) a přidají 8 centů pokud se volatilita zvedne o 1%.

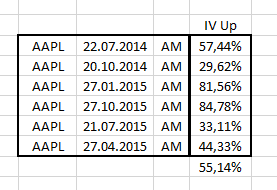

Podle dalšího screenu je průměrný nárust IV mezi takovým vzdálených předearnings pondělků a předvečer E u posledních šesti E – 55,14 % to je to jediné, co se musí testovat). Z tohoto pohledu tedy bude v nejbližším období růst volatility kompenzovat ztráty hodnoty OTM Long Stranglu působením času. Toto je první výhoda na naší straně. Pohyb podkladu se vylučuje, protože pokud se cena pohne – jedna opce bude vydělávat na úkor druhé. Toto je druhá výhoda na naší straně. Navíc se cena Long Stranglu bude patrně zvyšovat působením volatilty. Toto je třetí výhoda na naší straně. Pokud AAPL udělá turbulentní pohyb před E mimo naše strikes, tak také na Long Strangle patrně vyděláme. Toto je čtvrtá výhoda na naší straně. Případný výdělečný strangle budeme dále řídit, naše maximální ztráta je totiž jasně daná jeho pořízením.

Pondělní pořízení je níže i s historickým testem růstu volatility:

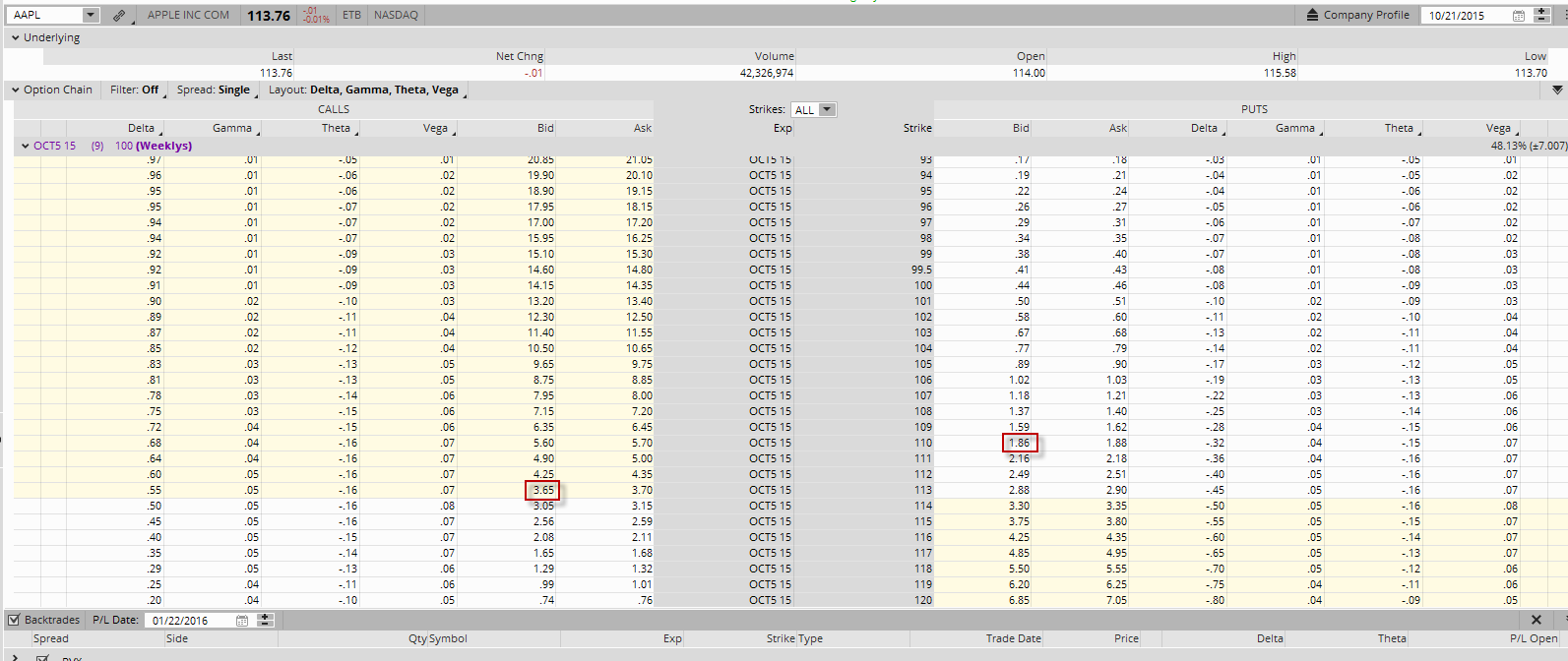

Protože každý podklad fluktuuje, pohybuje se také AAPL i když jen nepatrně, protože těžíme z našich výhod, pozici bychom již ve středu (za dva dny) mohli uzavřít s profitem -520 +551 = +31 USD

…pokračování v dalším příspěvku…