Opční strategie na výsledky firem (greeks) 2. díl

Dnes si zrekapitulujeme minulou ukázku. A ukážeme si co a jak dál.

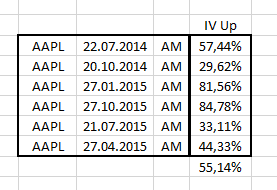

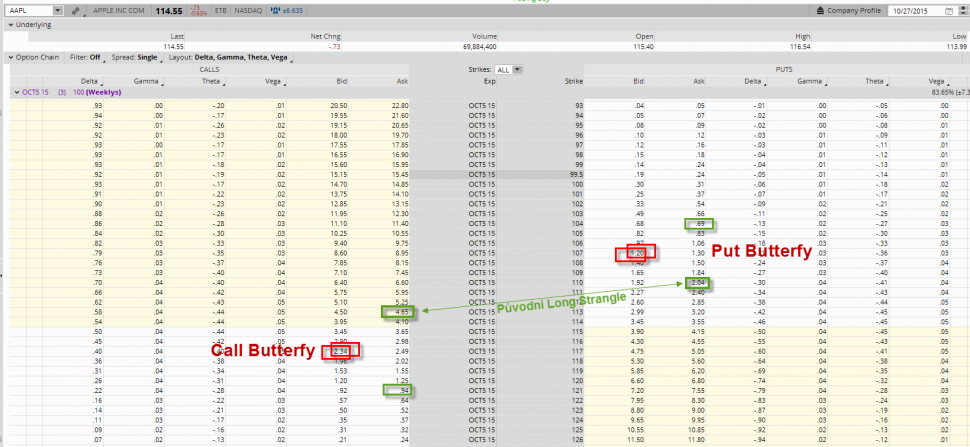

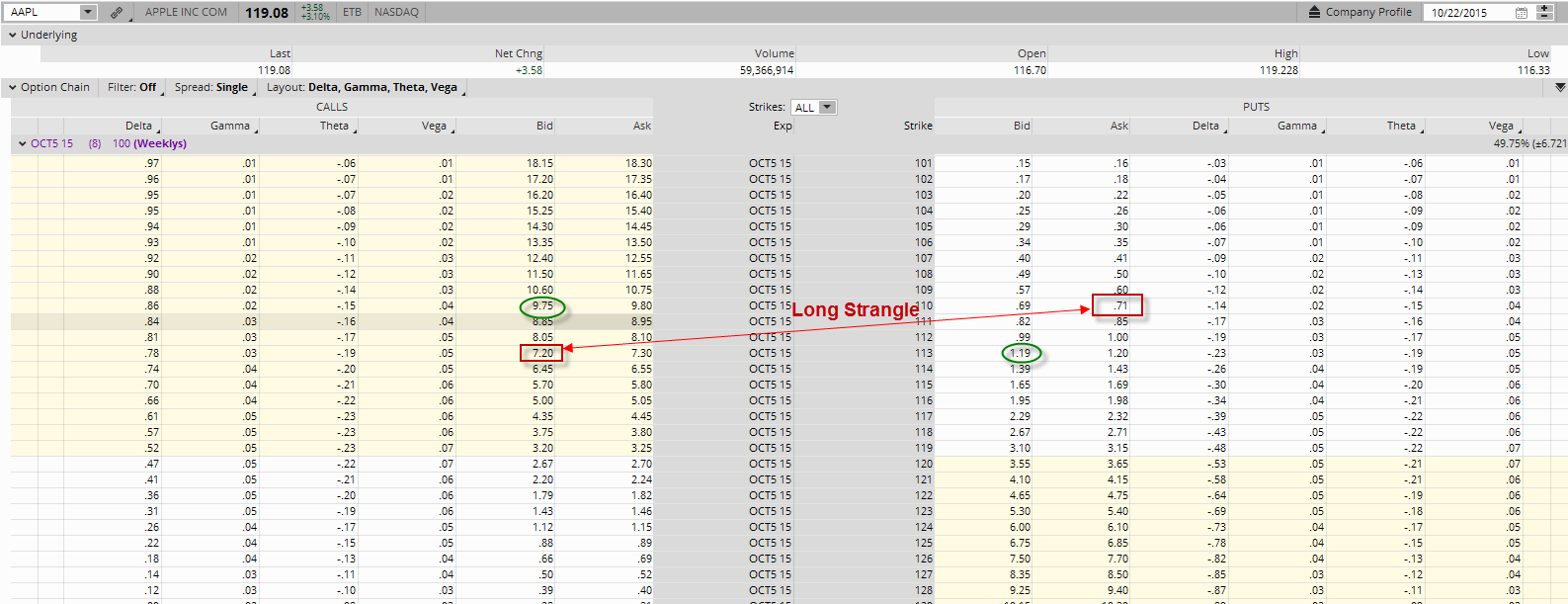

Vstupoval jsem do AAPL na předearnings pondělí do Long Strangle +110/+113 za -520 USD. Důvodem je vstup na, pro AAPL v toto pondělí vhodná, cca 40 % IV, která z historického pohledu může růst až do předvečera Earnings. Tento růst IV nám bude kompenzovat ztrátu ceny opcí působením času, to je vedle vstupní úrovně IV nejdůležitější moment celého obchodu.

Mám přesně definovanou ztrátu a neomezenou možnost profitu. Přestože je tato ztráta určena pořizovací hodnotou Long Strangle, následně ukážu, že toto takto celé je téměř nemožné prodělat, jinými slovy toto opravdu prodělám, pokud do expirace nedojde k žádnému pohybu na AAPL (opce vyprší jako bezcenné) a já současně neprovedu žádnou akci. Toto definovalo můj výběr obchodu. Nyní budu čekat na možnosti, které mi trh nabídne, abych na obchodu mohl profitovat do vyhlášení Earnings 27.10.2015 (after market).

Protože se předpoklady potvrzovaly a IV plynule rostla a také AAPL se nějakým způsobem pohybovalo, bylo možné na tomto Long Strangle profitovat téměř okamžitě od druhého dne pořízení. Jedinou, z mého pohledu nevýhodou bylo, že AAPL mírně rostl, což je u opcí na akcie vždy doprovázeno poklesem IV, kdyby AAPL klesal, troufám si tvrdit, že by výstupy z Long Strangle do Earnings byly ještě profitabilnější. Jaké tedy mohly být akce:

Níže tři varianty označím jako varianty „A“, tedy varianty z předearnings období.

1/ Ukončit Long Strangle jeho likvidací kdykoliv je v profitu podle svých vlastních preferencí, pokud se podíváte na páteční screen, tak v již v pátek pořizovacího týdne bylo možné vystoupit s profitem +269 USD !!!

2/ Protože jsem limitován pořizovací cenou -520 USD, tak budu hlídat pohyb na každé straně obchodu tak, abych mohl na stejném strike jako je Long Call 113 (Short Put 113) nebo Long Put 110 (Short Call 110) vypsat stejnou Short Call nebo Short Put a vytvořit smysluplný Short Box. To by se musel stát, kdyby cena takové opce byla větší než 820 USD (520 náklady na pořízení Long Strangle +300 rozsah strike Long Strangle), popisoval jsem tuto pozici ve vlákně Dividendy. Taková situace nastala v pátek v týdnu, kdy jsem pořizoval tento Long Strangle. Mohl jsem Short Box ukončit pořízením těchto Short call za 975 USD +119 USD = 1094 USD, celý profit by pak činil -820 + 1094 = +274 USD. Poté bych mohl na celou pozici zapomenout, protože se již nic horšího ani lepšího nemůže stát než je tento profit.

3/ Také jsem ale mohl pořídit jenom Short Call 110 za 975 USD, zafixovat svůj profit na -820 USD + 975 US5 = +155 USD a vyčkat s vypsáním Short Put 113 do Boxu například až po Earning, kdybych spekuloval na pokles, opět nic horšího než utržit tento zafixovaný profit by se nemohlo stát, ba naopak následným dopořízením této Short Put 113 si profit ještě vylepším, ještě ale nevím kolik to bude…

Varianta 1/ a 2/ je variantou ukončení pozice, nic dalšího nečekám. varianta 3/ je variantou kompletního pokrytí nákladů avyhlídkou na další neomezený profit.

Další varianty bych označil jako variantu „B“, tedy varianty, kdy necháme proběhnout vyhlášení Earnings

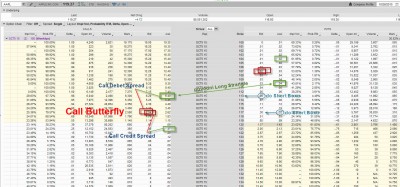

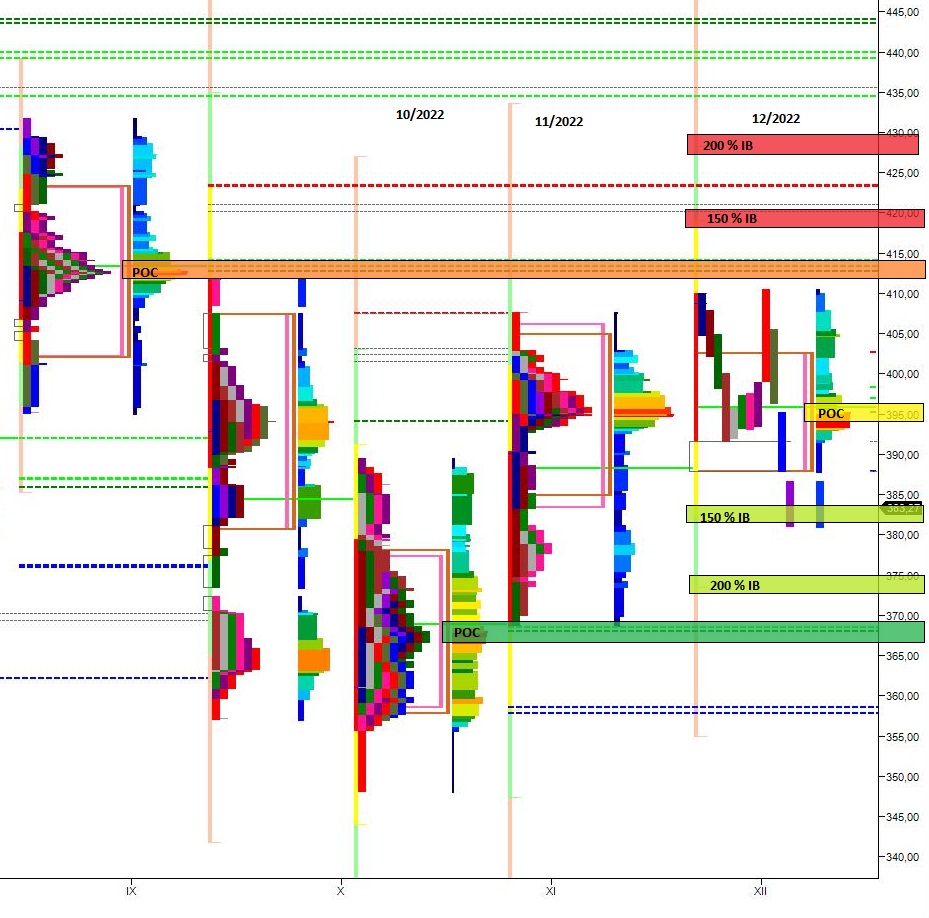

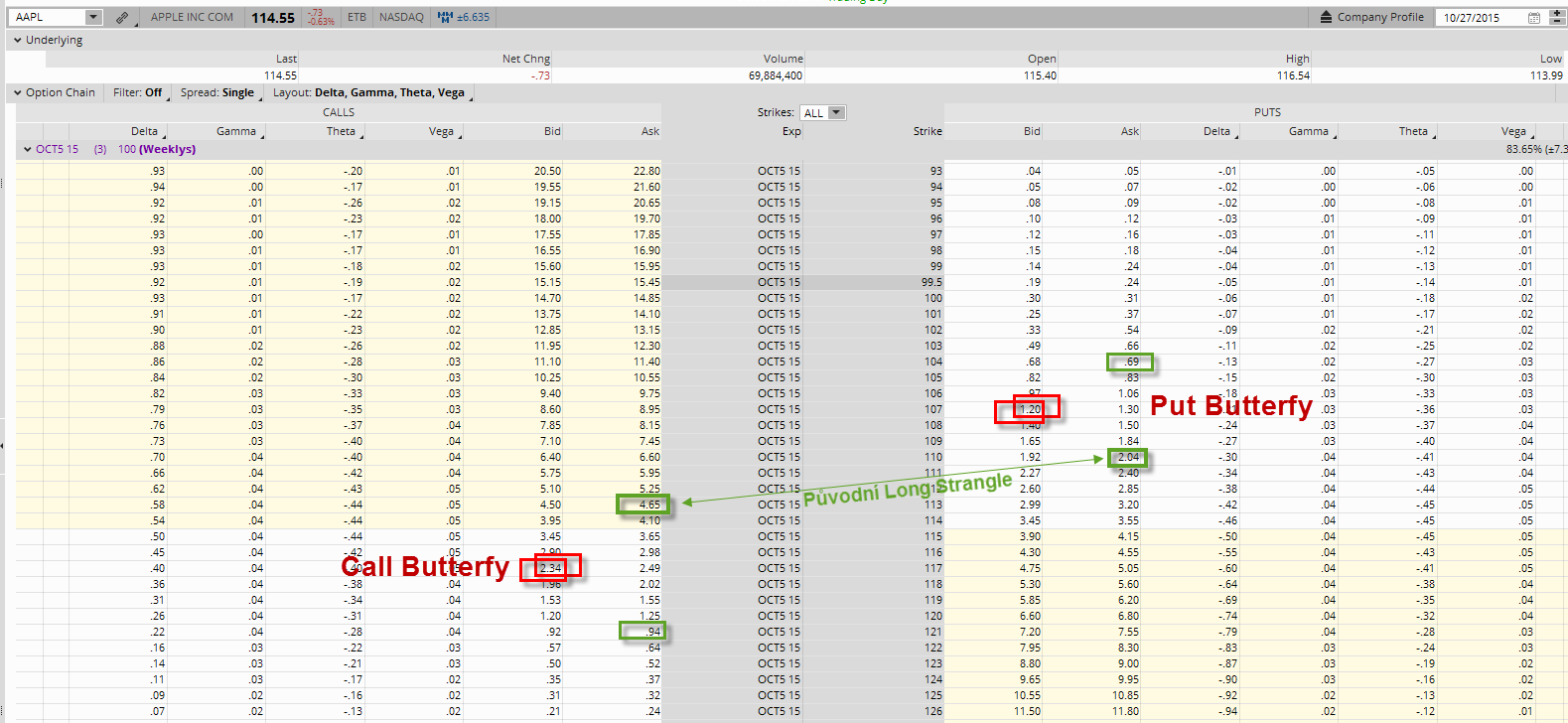

Toto je podle mě nejlepší část celého obchodu. Stále se budu držet pravidla co největší redukce možné ztráty a co největších možných vyhlídek na profitabilnost celého obchodu. Na níže uvedeném screenu je vidět situace na Close v předvečer Earnings. K původnímu Long Strangle jsem pořídil na každé straně 2 krát x Short opci na vzdáleném strike a k tomu na ještě vzdálenějšíchb strike 1 x Long opci = na každé straně jsem vytvořil symetrické Call a Long Butterflyies. Podívejte se pořizovací a nákupní ceny.

K původním nákladům na Long Strangle ve výši -520 USD jsem přidal

A/ +171 USD za pořízení Put Butterfly a

B/ +374 USD za pořízení Long call Butterfly. Celkem jsem tedy přijal na svůj účet +25 USD prémia. Tyto peníze mi nikdo nemůže vzít, protože maximální ztráta na Butterly je jejich pořizovací hodnota. Nyní je můj jistý profit +25 USD a maximální profit na Call straně je +400 USD (rozsah strikes Call Btfly) na Put straně je +300 USD (rozsah strikes Put Btfly), konstruoval jsem tedy tyto Btfly tak, abych dostal všechny náklady zpět a měl super vyhlídky na průběh vyhlášení E. Mohl jsem mít odvážnější variantu a nechat si větší rozsah strikes u Btfly pro případně větší profity, ale to je již na každém z nás…

Z výše uvedeného je patrně, že původní ztráta +520 USD, jako náklady na Long Strangle nikdy nenastane, protože například takové Btfly mohu vždy nějak pořídit a takto srazit původní náklady na minimum. Nemusím dokonce ani vytvářet Btfly, stačí když jenom vypíšu po jedné Short vzdálenější opci na každé straně a vytvořím nikoliv 2 x Btfly na každé straně, ale jenom 2 x Debetní spready…

Jak to celé dopadlo bych rozebral v dalším příspěvku :c)