Kolik to sype?

Ve svém minulém článku jsem ukázal, jak může být obchodování s využitím COT reportu ve spojení s jednoduchými a významnými supporty a rezistencemi jednoduché. Dnes si ukážeme, kolik to nese a to třeba jen s jedním kontraktem.

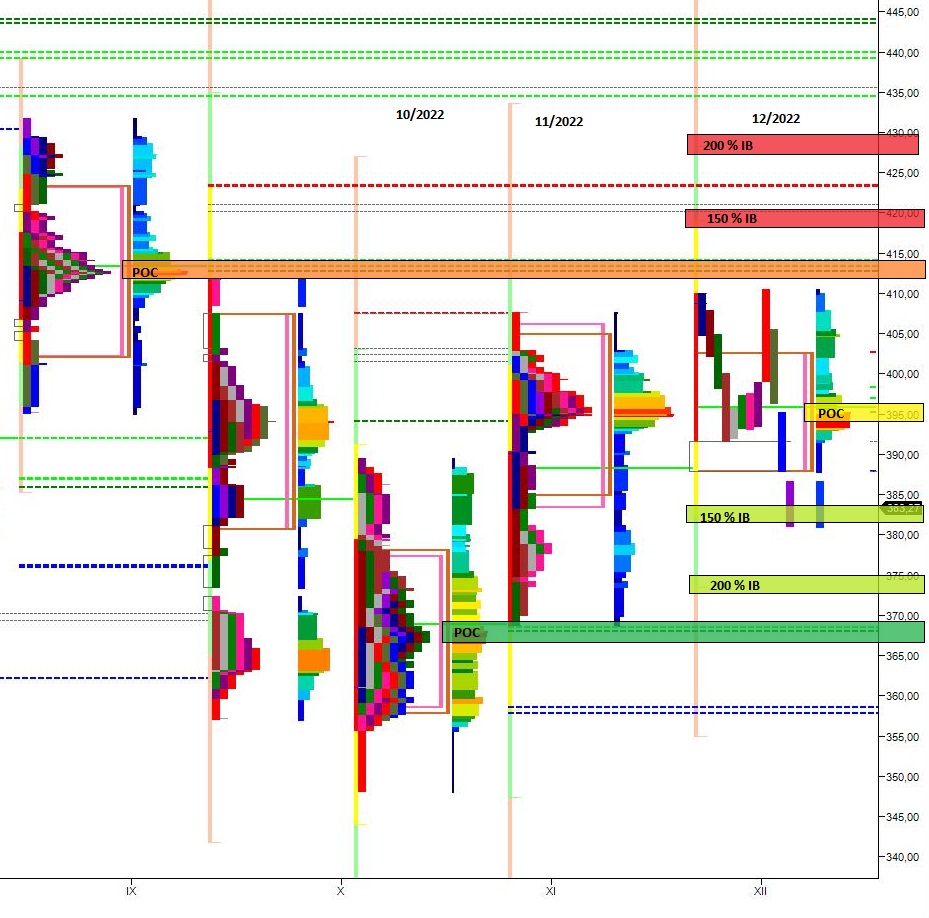

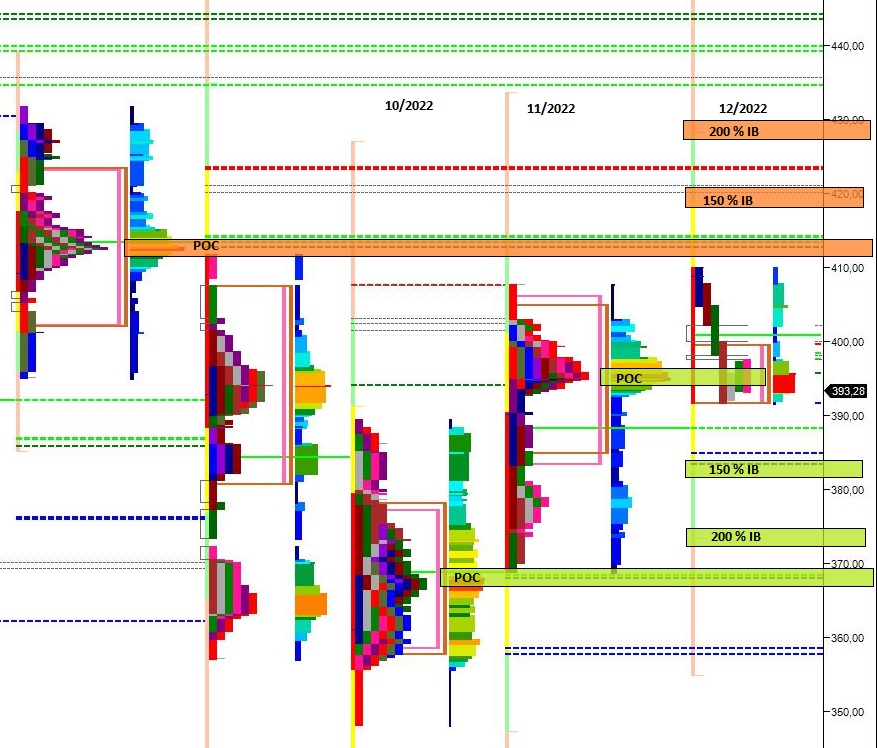

Na grafu je znázorněný cenový graf kukuřice znázorňující vývoj cen této komodity za posledních deset let. Ve spodní části je doplněn o grafické vyjádření toho, co nám poskytuje COT report. Tedy nákupní a prodejní aktivity Commercials – subjektů, které jsou s námi obchodovanou komoditou spojeni po mnoho desetiletí (i déle!) díky svému byznysu. Tihle kluci a holky jsou nejbystřejší a nejlépe informované mozky v oboru. Nikdo neví o tom co se děje s kukuřicí víc, než oni. Proto se vyplatí sledovat to, co sami dělají!

Jak jsem již předeslal, pokud budete tento přístup využívat, pak nebudete obchodovat příliš často. To není pro každého. Někdo je od přírody neposeda a potřebuje akci. Někdo je zase chamtivý a chtěl by pro sebe uzmout všechny, které strom nabízí a obchodovat jednou za několik měsíců mu přijde, jako nuda. Nuda to je, ale je výnosná. Pojďme se na to podívat.

Před sebou máme graf doplněný čísly, která ukazují právě ty časové úseky, které hledáme. Místa, kde se potkává viditelné s neviditelným a kdy má smysl uvažovat o otevření obchodu. Pojďme k jednotlivým číslům:

1) Skvělý signál do longu, který mohl přinést i s jediným kontraktem v přepočtu dnešním kurzem půl miliónu korun. Jen to bohužel nebyl náš obchod. My v tuto chvíli ještě netušíme, že se cena pohybovala na nějakém významném supportu.

2) Tady už o existenci cenové hladiny, na níž před rokem a půl začal úžasný uptrend víme. Všimněte si, že COT Index ukazoval extrémní nákupní aktivitu Commercials již mnohem dříve. „Neviditelné“ nás tedy ponoukalo vstoupit do trhu po jejich boku a doufat v opětovný růst ceny kukuřice. „Viditelné“ ale stále říkalo, že máme dost času. Teprve ve chvíli, kdy se cena přiblížila k původnímu supportu je pro nás ten správný čas začít hledat možný vstup do obchodu. Z dřívějška známe už také horní úroveň našeho pásma. Ta je cca 125 bodů nad naším základním supportem. Po vstupu do longu tedy právě k této hranici cílíme. Pokud tedy nakoupíme u spodní hrany a prodáme u horní (přesně to asi netrefíme) můžeme se těšit ze zisku kolem 5.000 USD na každý kontrakt. Tady to vyšlo a docela rychle.

3) O nějakou dobu později se cena opět vrací k supportu a Commercials jsou opět extrémními kupci. Jejich informační převaha říká, že na této ceně je komodita opět silně podhodnocená a jejich nákupní aktivita opět trh zastavila na naší úrovni a poslala výše. Výsledek pro nás? Dalších 5.000 USD. Opět se nám podařilo vystoupit poblíž horního okraje pásma.

4) Další podobnou šanci jsme dostali na podzim roku 2014. Cena se po dlouhém klesajícím trendu opět probojovala tak, kde na ní již nějakou dobu čekáme. Nepříliš překvapivě nejsme sami. S námi jsou zde opět lační skuteční insideři, kteří ví, že za tuto cenu se jim vyplatí naplnit své téměř bezedné sklady. A ejhle. Kukuřice provedla opět ten samý pohyb a v naší kapse se opět objeví standardní odměna. Tentokrát možná o něco nižší, protože růst se zastavil těsně pod horní hranicí, ale ne nutně nižší. Klidně i toto může být 5.000USD/kontrakt. Vždy jsme měli rezervy…

5) Podobná situace je na trhu i nyní. Cena se pohybuje již dva roky do strany a nedávno vyklesala na tradičně zajímavé úrovně. A se svojí obří poptávkou opět na spodku obrázku vykukují Commercials, tedy pěstitelé, kteří za tuto cenu prakticky vůbec neprodávají a zpracovatelé, kteří naopak z trhu vysávají všechnu nabízenou kukuřici. Na příležitost jsem upozornil nedávno ve svém video komentáři natočeném pro absolventy kurzu. A vězte, že se opravdu, ale opravdu v žádném případě nejedná o doporučení k jakémukoli obchodu. Jedná se výhradně o edukativní video, které ukazuje, jak analyzuji údaje COT reportu!

Obdobně bylo možné k obchodování s kukuřicí využít i horní hranici naznačeného a v minulosti často potvrzeného pásma kolem hodnoty 425. Podrobně to již ale vysvětlovat nechci a nechám počítání výnosů na vás. Ne vše tady plně vyšlo, ale výsledky byly opět zajímavé.

Stáhněte si zdarma Komoditní manuál!

——————————-

Ukážu vám moje kompletní know-how, krok za krokem:

Vstupte do mého komoditního kurzu!

———————

Jak jsem se dostal k obchodování komodit? Moje „Cesta k tradingu“ je k dispozici v elektronické podobě.

Dobrý den Václave, díky za opět zajímavý článek. Mám jeden dotaz – jakou periodu COT indexu používáte? (předpokládám, že se jedná o index dle LW). Děkuji.

Zdravím Oto, díky za ocenění článku. Nezlobte se, ale přesnou periodu, kterou používám tu neprozradím. Ukazovali jsme si to v kurzu a bylo by to nefér vůči těm skoro pěti stovkám lidí, kteří si kurz zaplatili. Co mohu ale prozradit je to, že pro každou skupinu komodit používám jinou periodu. Déle trvá vychovat prase od selete k dospělému jedinci, než vypěstovat pšenici. Cykly života jednotlivých komodit jsou různé a tomu se snažím přizpůsobit také periodu COT indexu.

Vašek